Open Banking是一個讓金融服務更便利的理想,但它需要透過資訊技術Open API來實現,如同必須先有引擎才可能打造轎車、貨車、休旅車,Open API是由財金資訊與各銀行商議,定義出跨銀行的系統連線標準,透過標準讓銀行的每項金融商品、金融服務都能成為一台台各自獨立的金融自動販賣機,而標準也清楚說明每一台販賣機的投幣口、按鈕、商品出口,依據標準操作就能串連組合出多元化的金融商品,如同您開出一張購買清單,找個人去跑腿去操作您想要的某幾台自動販賣機,就可以搞定一切。

一旦用Open API實現Open Banking,除了終端消費者可以得到「自動串接組合起與自身相關的金融商品與服務」的便利外,對金融業者而言一樣受益,透過Open API金融業者可以了解消費者的更多面向,如消費習慣、理財風險偏好、儲值週期等,進而開發出更切合需求的新金融商品。

Open API實現的跨業者金融商品搭組,能讓整體金融市場的餅做大,透過多元化、差異化的良性合作,進而共享造餅新利潤。反之銀行則是以相似的金融商品爭搶相近的客群,市場未擴大下的分餅流血廝殺,容易惡性競爭。

Open Banking是願景,Open API是實現願景的技術,並包含技術的規範與協議,但願景並非一蹴可及,需要有更多的共識,因此財金資訊對於Open API的建構與實施採階段性設計,分以下三階段逐步推動:

・第一階段(金融服務供應端):允許查詢各銀行的金融資訊,如存款利率、借款利率、外幣匯率。

・第二階段(金融服務需求端):允許查詢客戶資訊,如開設的帳戶、申請過的業務、信用卡消費記錄

・第三階段(供需兩端):允許實現交易,如跨銀行的儲值、扣款、支付、轉帳

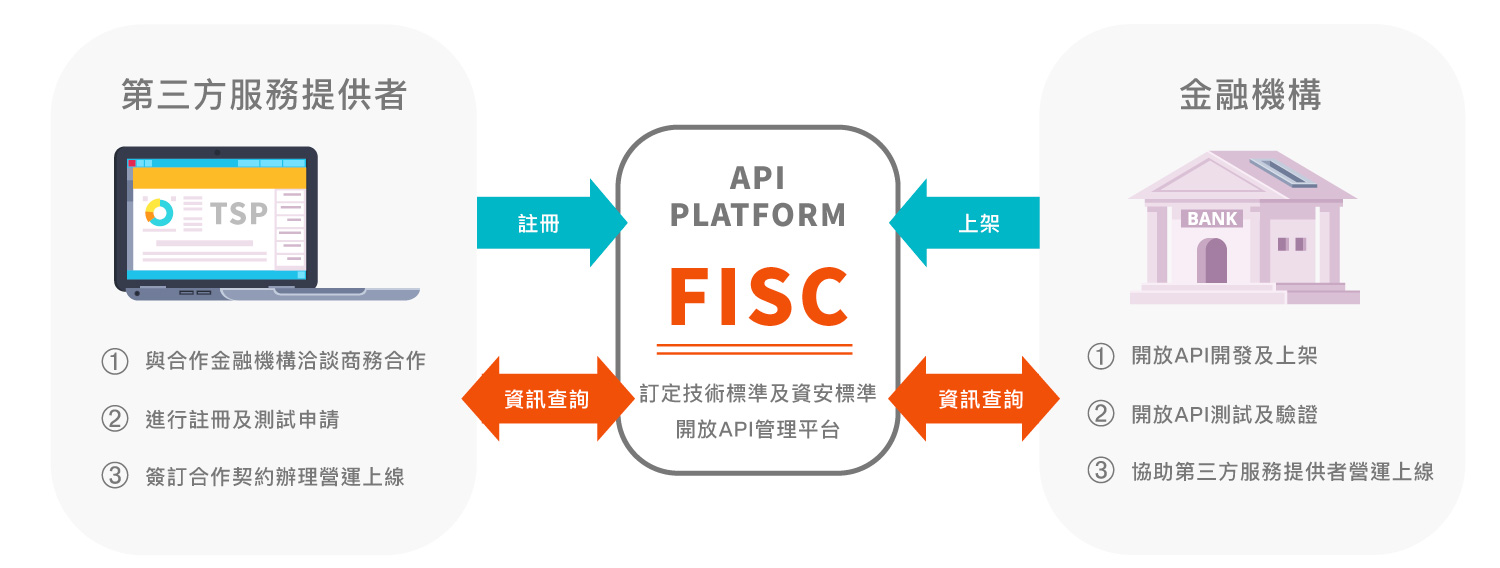

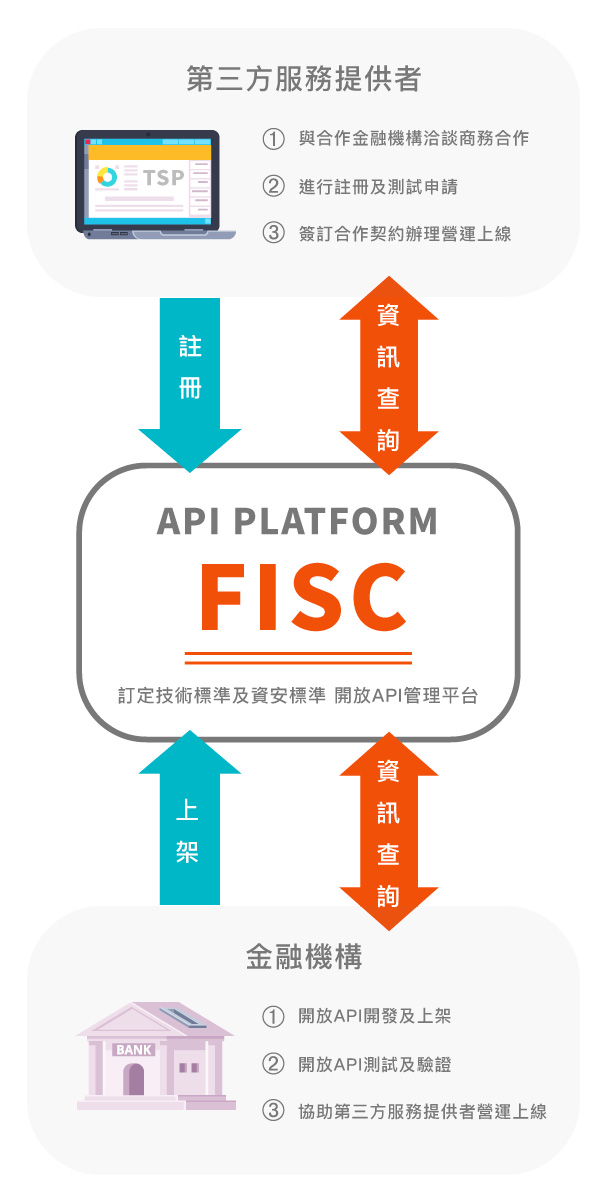

圖:財金資訊(FISC)在Open API的實現上擔任居中平台營運的角色。

參考資料:財金資訊

目前第一階段已於去(2019)年6月完成制訂,10月正式實施,並已有25家以上的銀行(至今年3月20日的更新),及7家第三方服務商(Third-Party Service Providers, TSP,即前述的自動販賣機跑腿者)加入財金資訊打造並營運的Open API平台,緊接著今年將正式進入第二階段。

相較於第一階段的金融資訊開放,第二階段需要在傳遞終端消費者的個人資訊(個資),屬於隱私且機密的資訊,帳戶餘額、信用卡消費明細,甚至是帳號密碼,如果在傳遞過程中,個人機密的資訊被駭客竊截,有可能帳戶被盜領,或是個資被不肖業者運用在電話詐騙上,假冒某機關來行騙時,造成財務上的損失,因此,即將邁向第二階段的Open API重點,便在於身分認證,如何在資訊傳遞之間安全的維護也正是達成Open Banking遠景重要的關鍵。

由此可知資訊安全議題在Open API實現的重要性,尤其近日遠端視訊會議軟體Zoom的資安漏洞風波,讓人不得不質疑使用者是否因此而洩漏遠端會議影音內容或帳密被竊等,而近日的口罩實名制2.0的實施,也有詐騙集團開始運用網購確認訊息對民眾行騙,對此不得不防範。

同樣的,Open API必須在資訊傳遞上落實資安防護,避免駭客竊取資訊,或即便竊取到資訊也因為內容為亂碼無法解讀,形同竊取失敗,如此消費者才能安心接受與使用第二階段的Open API服務,並為第三階段的自動交易服務打下穩固的安全基礎。