公債殖利率與價格就像是蹺蹺板的兩端,所以利率上升,公債價格就會下跌;反之,利率下降,公債價格上揚。也因此,許多投資人一聽到美國聯準會(FED)即將升息,便開始憂心債市價格將大幅修正。

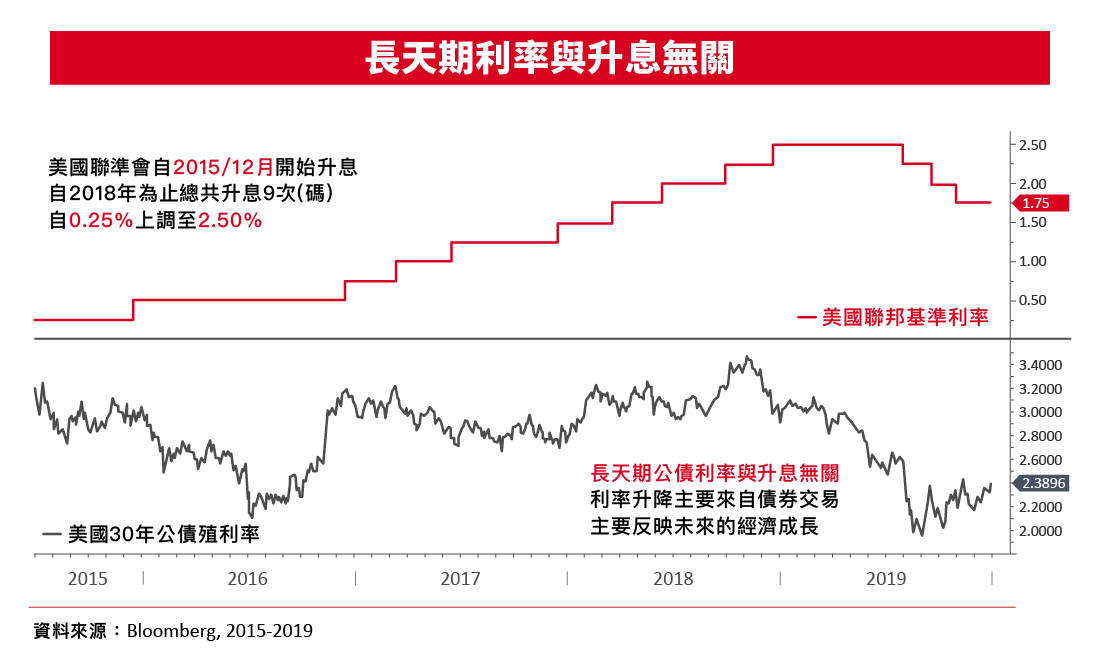

然而在實際金融市場中,債券殖利率與價格變化,跟債券存續期有很大的關係。基本上,越短天期的債券利率,越會受到升降息影響,越長天期的債券利率則幾乎不會受到影響。因為長天期債券利率升降主要來自於債券交易,反映未來的經濟成長,前景佳,利率向上;前景不好,利率則往下。所以,長天期債券利率與升息軌跡無關,反而跟每月經濟數據、股市漲跌聯動性較高,是能作為分散股票市場風險的資產類別。

美國公債發行有2年期、5年期、7年期、10年及30年期,存續期越短,與升息關聯度越高,越長則關聯度越低。目前美國公債最長存續期為30年,價格波動較高,容易創造出交易機會。加上存續期較長,殖利率甚至有機會優於投資等級債,適合有配息需求資金投入!

更重要的是,美國公債屬於無風險利率商品,可以提供較佳的下檔保護,並與股市相關係數偏低。相較於高收益債券或者新興市場債券,多與股市呈現同步走勢,美國公債的防禦特性更能做為股市下跌時的避險部位,以達到分散投資風險、股債平衡的效果。

目前多數平衡型基金的債市部位,主要以高收益債、新興債、投資等級債為主,較無法達到真正的股債平衡效果。因為高收益債、新興債等債種,常與股市呈現同漲同跌的現象,難以達到互補作用。

也因此,由瀚亞投資總代理的M&G入息基金的投資組合,債市以公債部位為主,股市則以金融股為主,以與股市關聯度低的美國30年期公債,搭配全球銀行股的槓鈴式配置,透過保守跟積極的資產組合,做為互補策略,可以降低波動度、追求超額報酬。

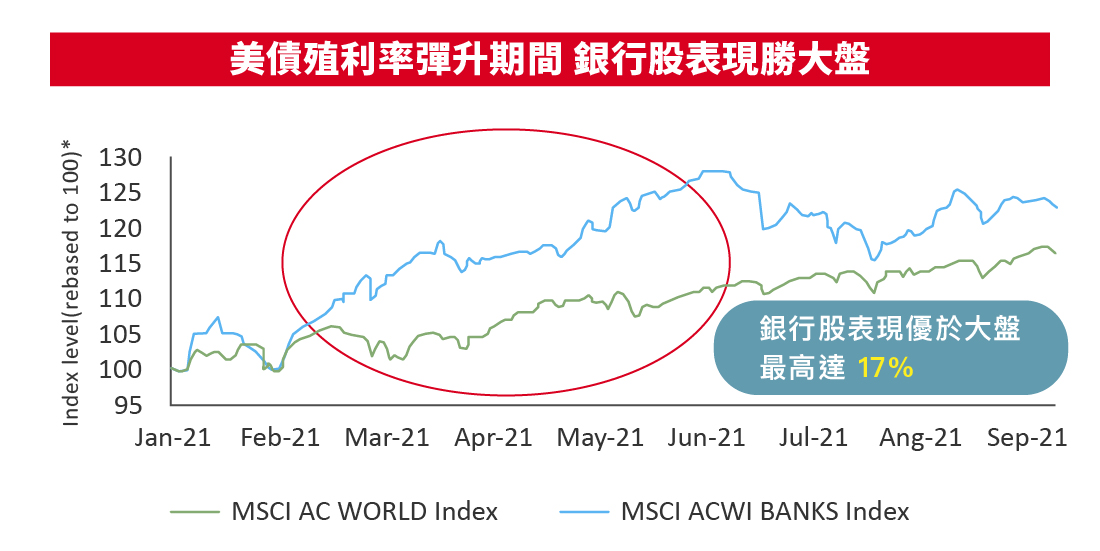

因為此兩類資產具有翹翹板效應,當市場利率上揚時,公債價格雖然會下跌,但是金融股會因為利差擴大,帶動股價表現,漲幅有機會超過公債跌幅。反之,利率下降,公債價格上揚,但金融股表現或許會比其他類股差,卻不一定會下跌。因此,這兩者的組合,就能形成很好的對沖效果。

各類資產常會風水輪流轉,基金經理人也會根據市場彈性調整投資組合,股票部位比重可在10%到50%間變動,債市部位配至範圍則為40%到80%,其他類資產則是0%~20%,彈性調整幅度大,操作能力高。此外,經理人亦會嚴格遵守買低賣高的原則,於不同類型資產的加減碼中,獲得超額報酬。

舉例來說,今年第 2季公債殖利率彈升時,科技股自高檔大幅修正,銀行股卻受惠於殖利率彈升,股價表現優異,甚至績效超車大盤17%,經理人也逢高調節銀行股,降低整體曝險部位;待第三季殖利率回落,美國30年公債價格上漲,此時經理人再度調節、逢高獲利了結公債部位,加碼銀行股的部位。從第二季與第三季的市場走勢,展現出槓鈴式配置的互補性及經理人彈性配置的能力。

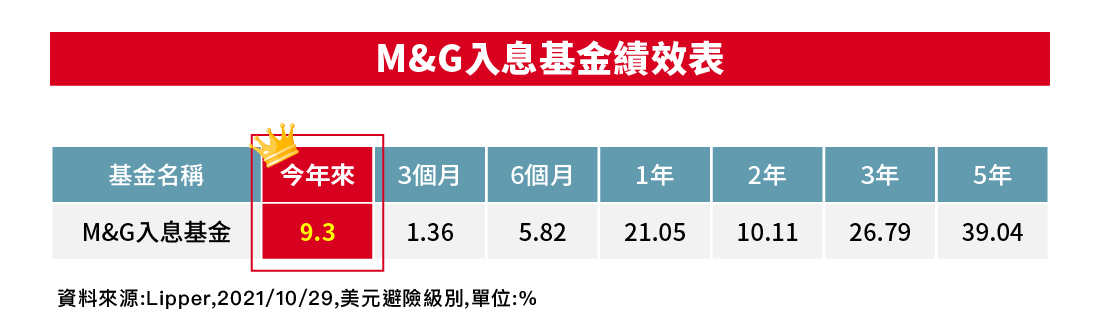

也因槓鈴式策略得宜,使得該檔基金自2013年11月成立以來,每年都能繳出不錯的績效,年初至今(10/29),美元級別報酬率已逾9%。此外,為了滿足國人對於領息的需求,該檔基金更於今年1月推出高配息級別,美元穩月配級別的配息率近9%,很適合每月希望有穩健現金流的投資人。

展望未來,M&G入息基金研究團隊依然看好全球經濟持續復甦動能,股市方面會找尋落後補漲的產業,主要布局金融、資訊科技、景氣循環消費,以及工業等四個和景氣循環行情連動度較高之產業,並以金融占比15%最高。債券部位則納入風險較低的美國公債,比重約為18%,除具備抗震效果外,亦有機會透過經理人的擇時交易,替投資人創造超額報酬。

由於全球投資環境仍存在經濟不確定性和勞動力市場需要改善的情況,預計未來市場波動度持續升高,投資人不妨透過槓鈴式策略的平衡型基金,來因應升息循環啟動的變數。

了解更多>> https://reurl.cc/GbR8YG