投資市場紛亂之際,投資人皆期盼能夠擁有可以不會輾轉難眠的基金,市場不好的時候,不會侵蝕到本金;市場好的時候,則有機會參與市場投資契機。而保本型基金具有「保本、風險低」的特性,一直以來,持續受到市場青睞。

然而,保本型基金於市場並不多見,因為它具有時效性,一旦過了募集期間,投資人便無法申購,成為市場稀缺資源。統計自2013年以來,國內僅發行過8檔保本型基金。尤其遇到市場劇烈波動,投資人避險情緒高漲,也因此,只要一有新的保本型基金上市,便會引發市場討論。

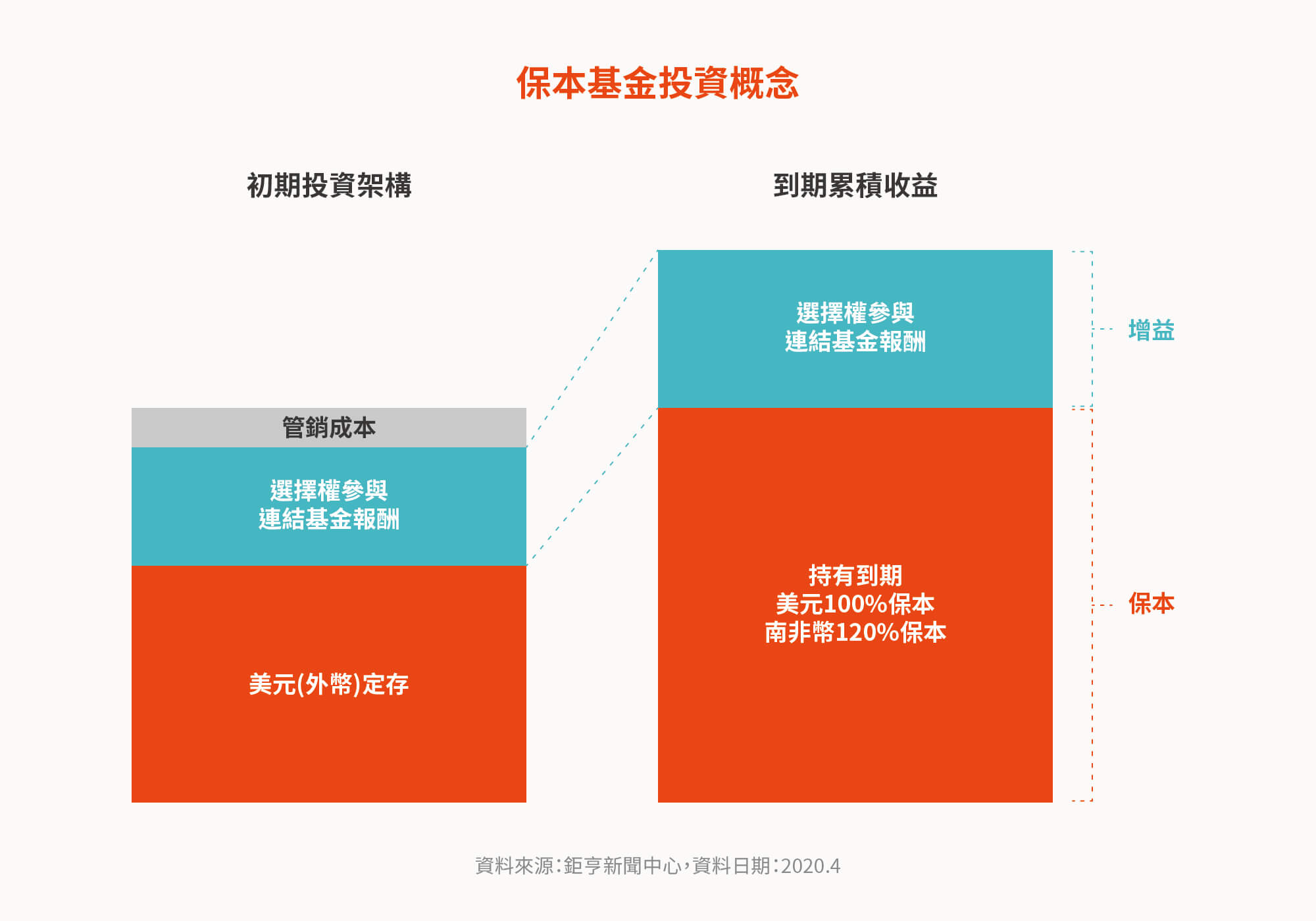

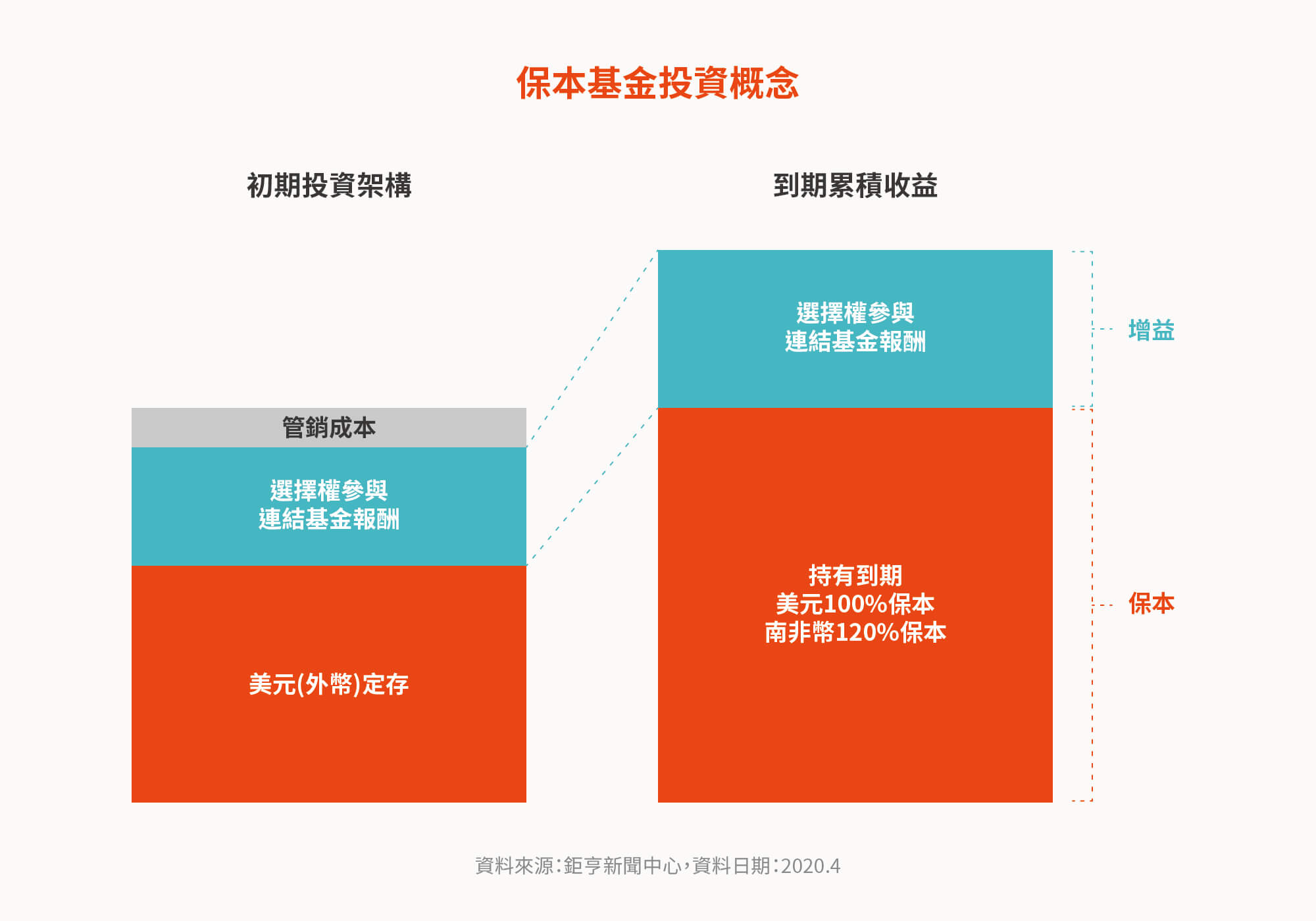

保本型基金與貨幣型基金的風險屬性相同,同屬RR1等級,堪稱是所有投資素人都能入手的金融商品。「保本」機制主要透過債券、定存等安全資產的預期收益,從而達到保全本金之效果,基金到期後贖回,投資人即可收回本金與利息。由於外幣利率條件優於台幣,保本型基金通常以外幣計價,可望尋求更安穩的本金保護作用。

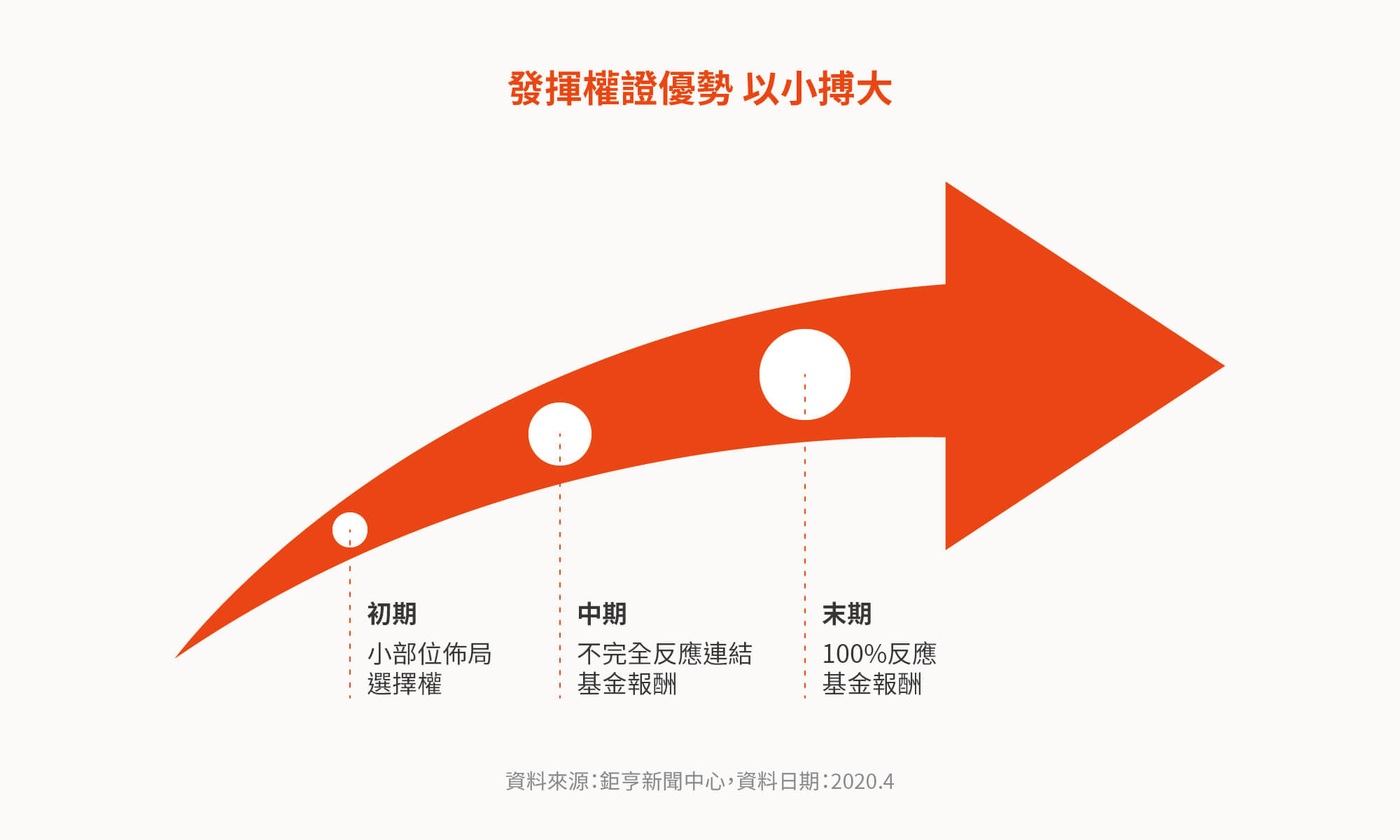

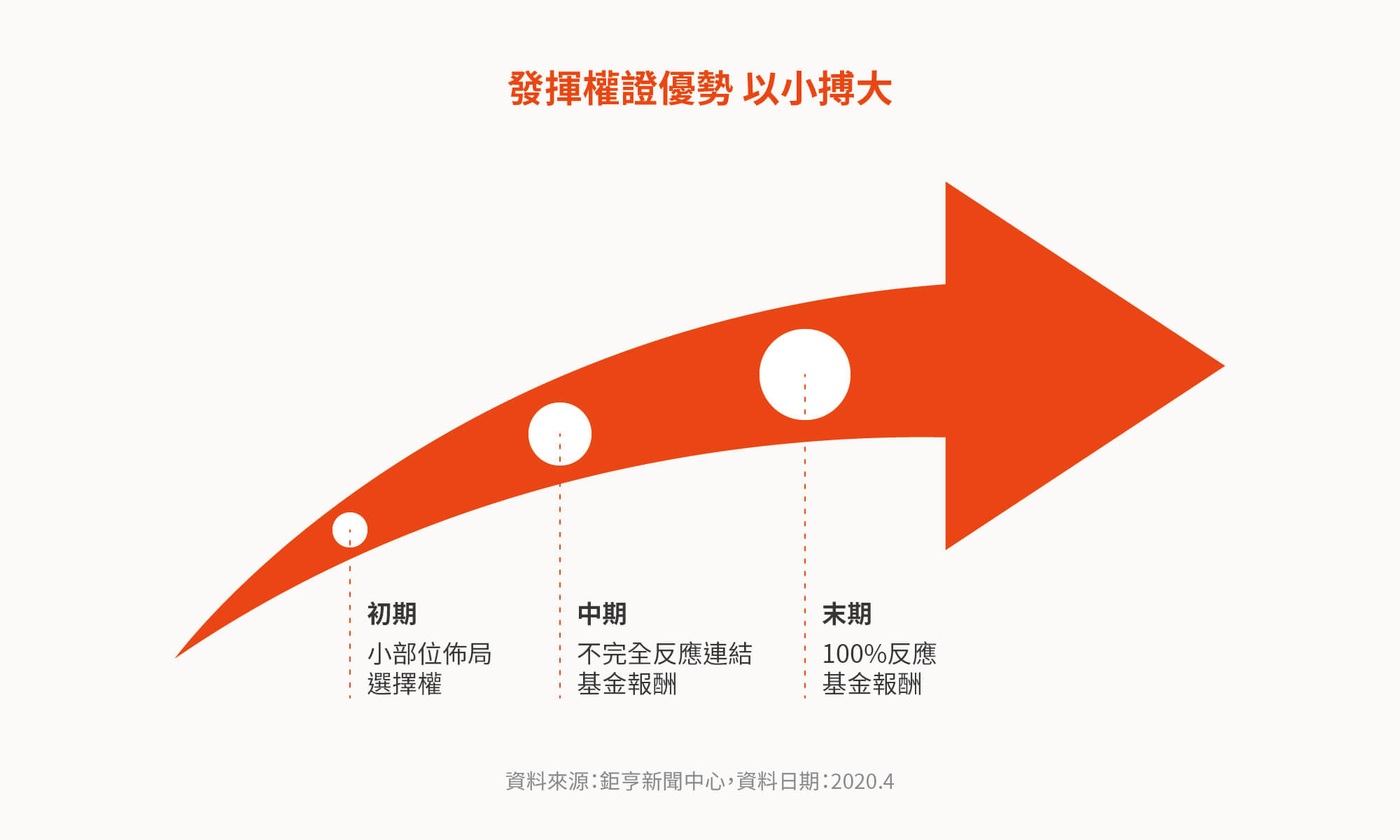

早期保本型基金僅著重於不侵蝕本金,爾後逐漸演化為保本之餘,再加上增益的機制,透過選擇權連結投資標的,讓投資人進一步享有額外獲利的機會。新一代的保本型基金更為升級,進階優化選擇權機制,將連結標的由被動投資轉為主動投資,更能為投資人創造額外的收益契機,近期問世的瀚亞2026收益優化傘型基金即是屬於此類型基金。

之所以如此,主要是著眼於市場長期走勢難以預測,選擇權若連結大盤、一籃子股票等指數表現,此種跟著大盤走、靈活性較低的被動投資方式,報酬率未必較佳。反觀,若能採取主動投資,藉由經驗豐富的專業團隊主動靈活操作,選擇進出場時點及投資標的,可望創造優於被動投資的增益機會。

目前市面上的保本型基金,瀚亞2026收益優化傘型基金堪稱是唯一一檔,首創外幣增益機制,保值又增益,市場詢問度十分熱絡。該檔基金旗下有美元保本及南非幣保本等兩檔子基金,提供選擇,並具有5大特色,可望成為基金界的精品。

一是透明度高:商品設計概念簡單,投資組合是定存(保本)加上選擇權(增益),不複雜,讓投資人一目了然,十分明瞭自己所投資的商品。

二是保值:如同火鍋的鍋底一樣,該檔基金將資金配置於外幣定存,基金6年到期後贖回,保本。美元本金保本率是100%,南非幣利率條件優於美元,保本率則可達120%。

三是增益機會:就像火鍋的辛香料,該檔基金將少部分的錢布局選擇權,連結M&G收益優化基金,增加潛在的收益機會。

四是投資門檻親民:在銀行承作結構型商品,通常要符合專業人士、且3000萬元新台幣以上的門檻,不過,這檔基金單筆投資降至等值30萬元新台幣的美元或南非幣。若透過銀行通路申購,有些銀行可能會透過拆單方式,進一步降低單筆申購金額,讓投資門檻更為親民。

五是低風險屬性:該檔基金與貨幣型基金風險屬性一樣,同為RR1風險報酬等級,也就是說,不同屬型的投資人都可以申購,堪稱是男女老少、士農工商皆宜。

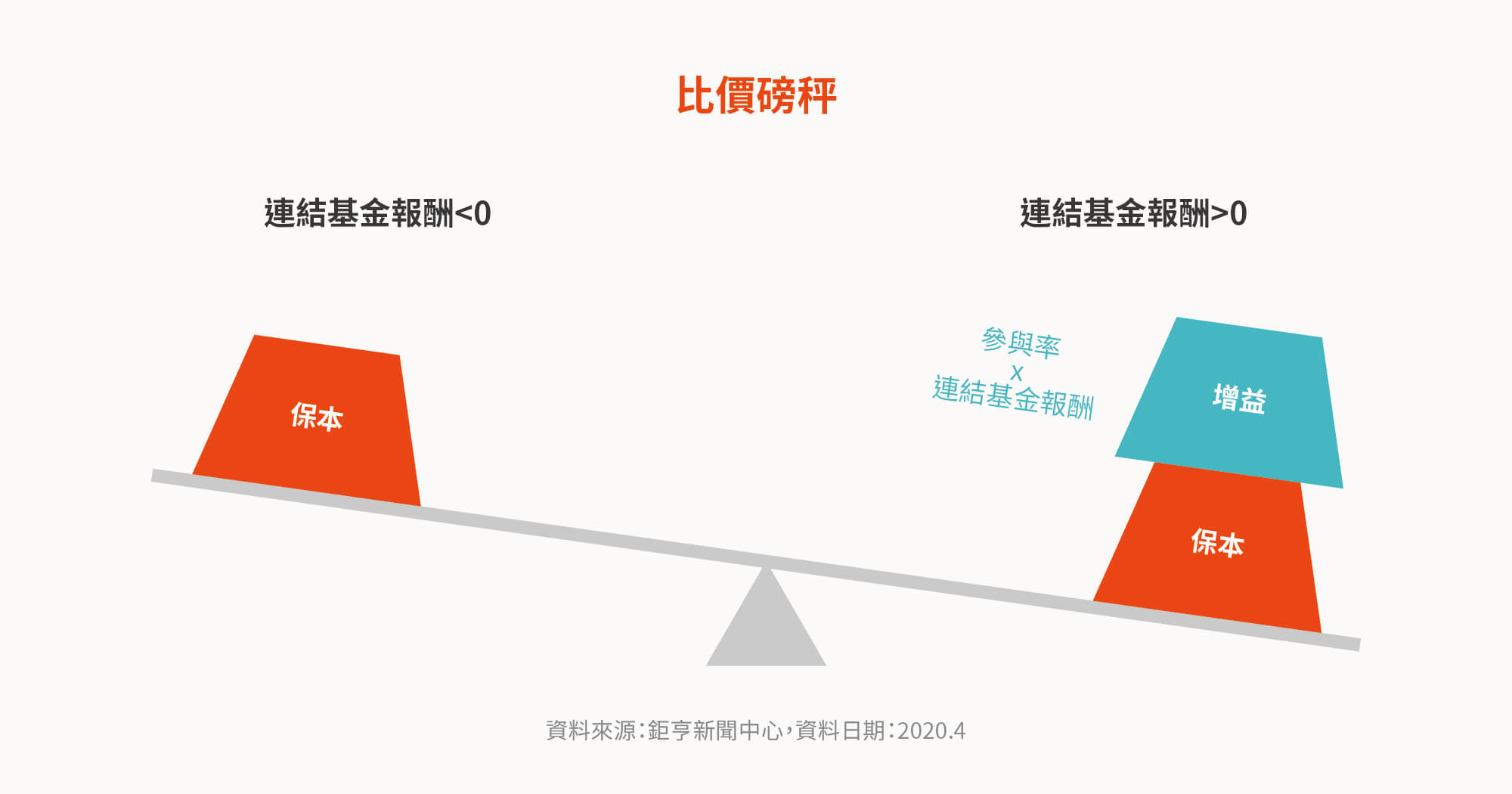

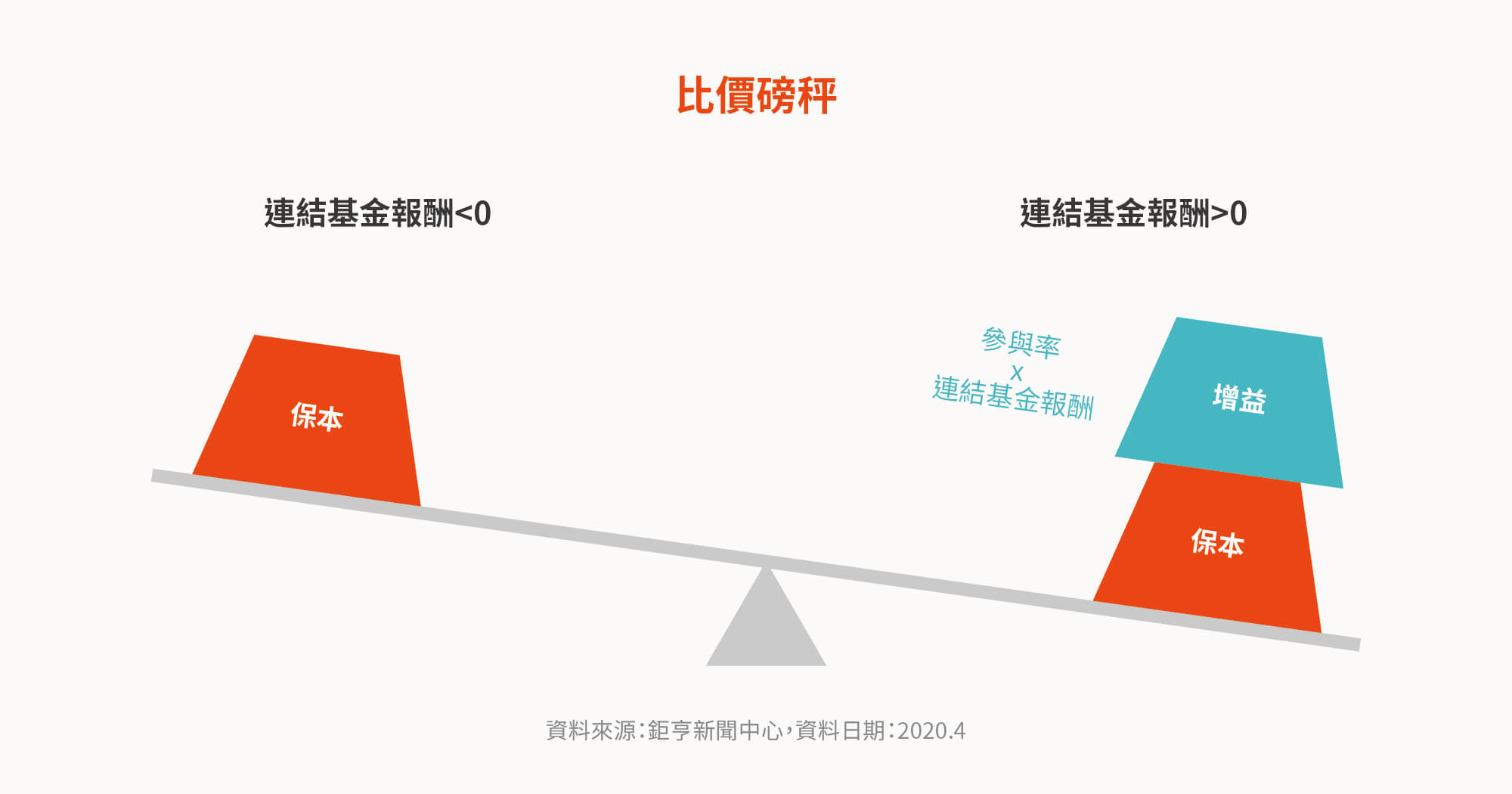

如何計算增益?瀚亞2026收益優化傘型基金以「參與率X連結基金報酬」來計算,參與率自基金成立後就固定不變,6年後到期,參與率再乘上所連結的「M&G收益優化基金」績效,由此決定該檔基金的增益多寡。

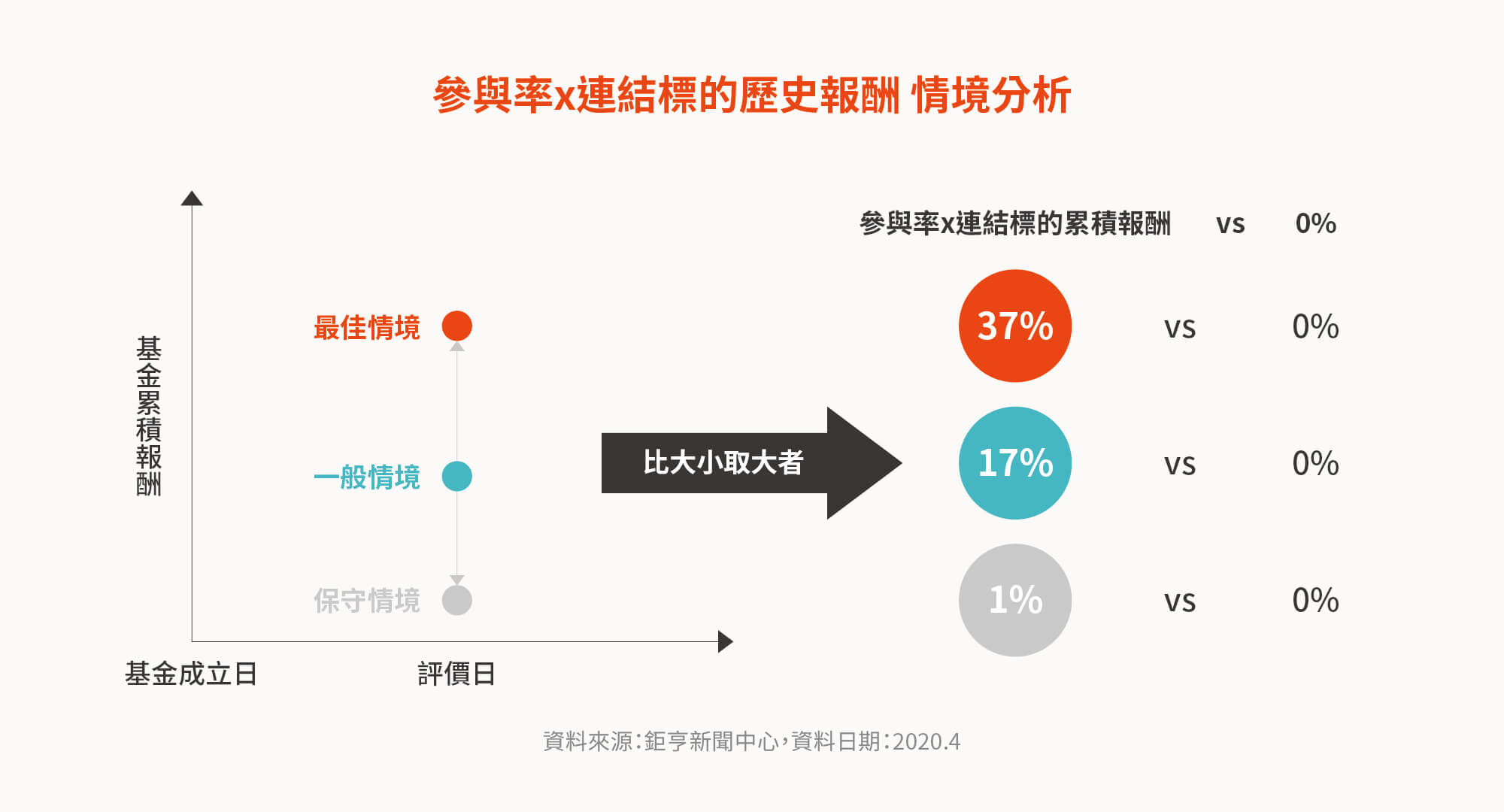

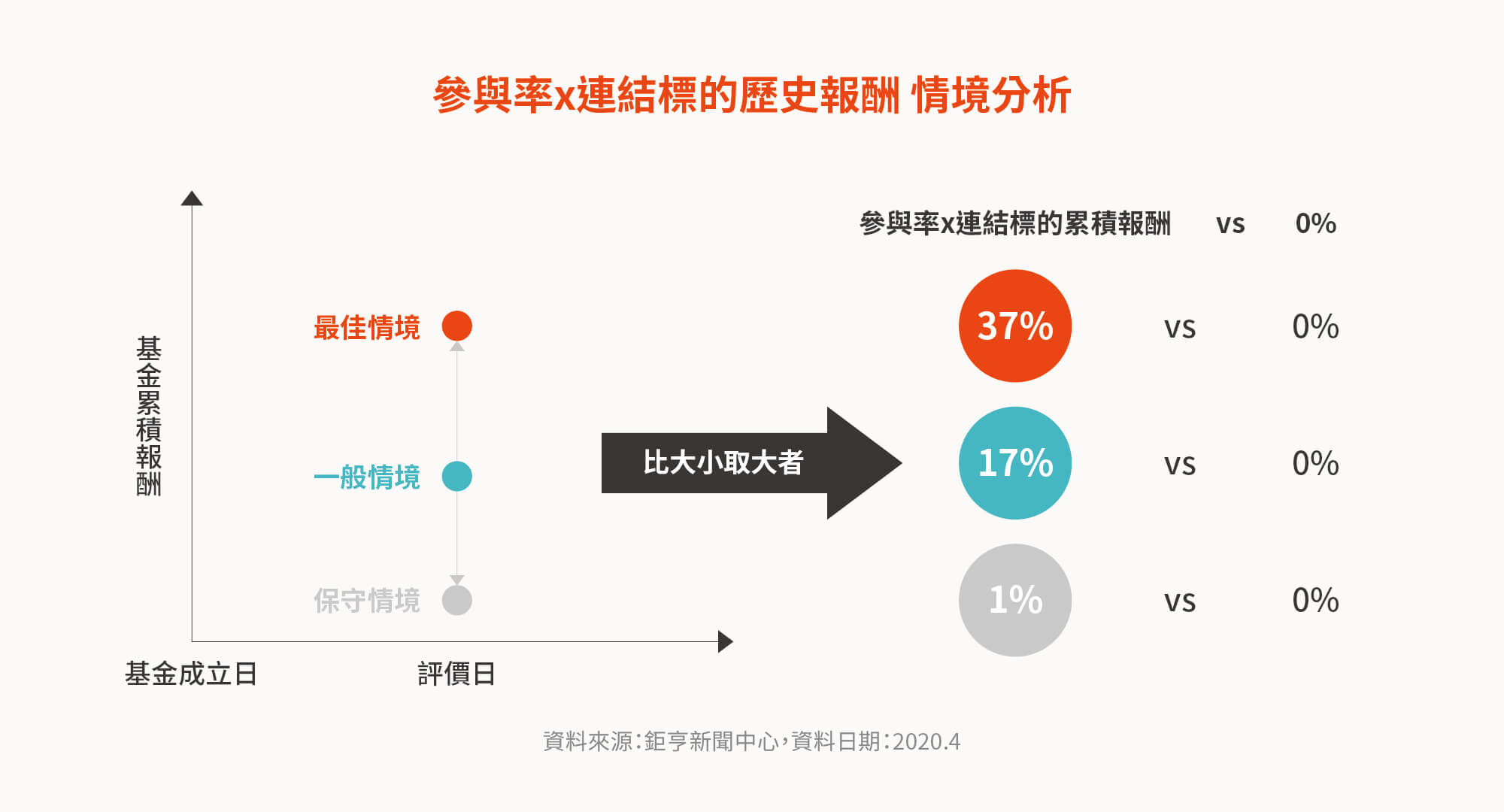

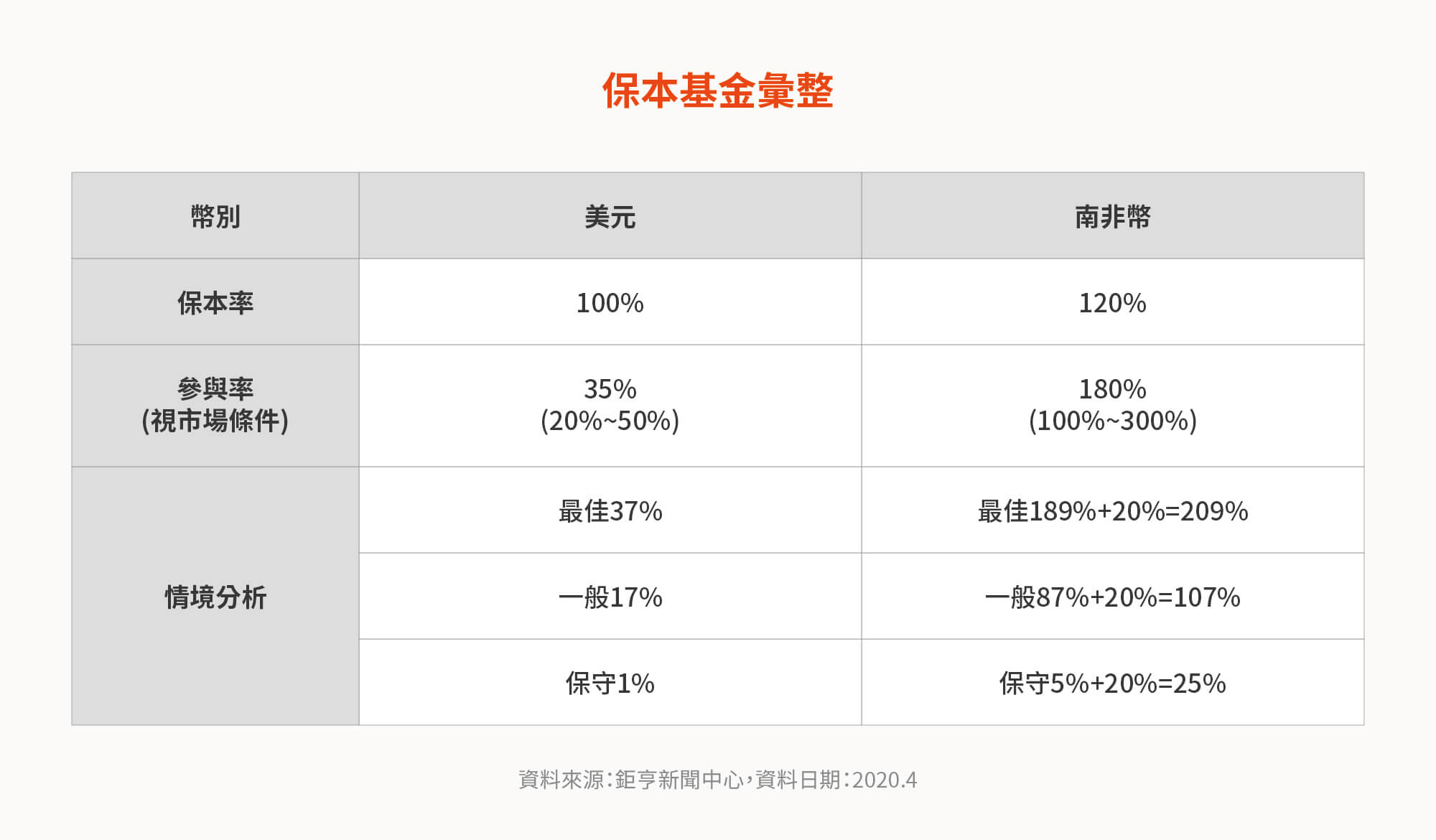

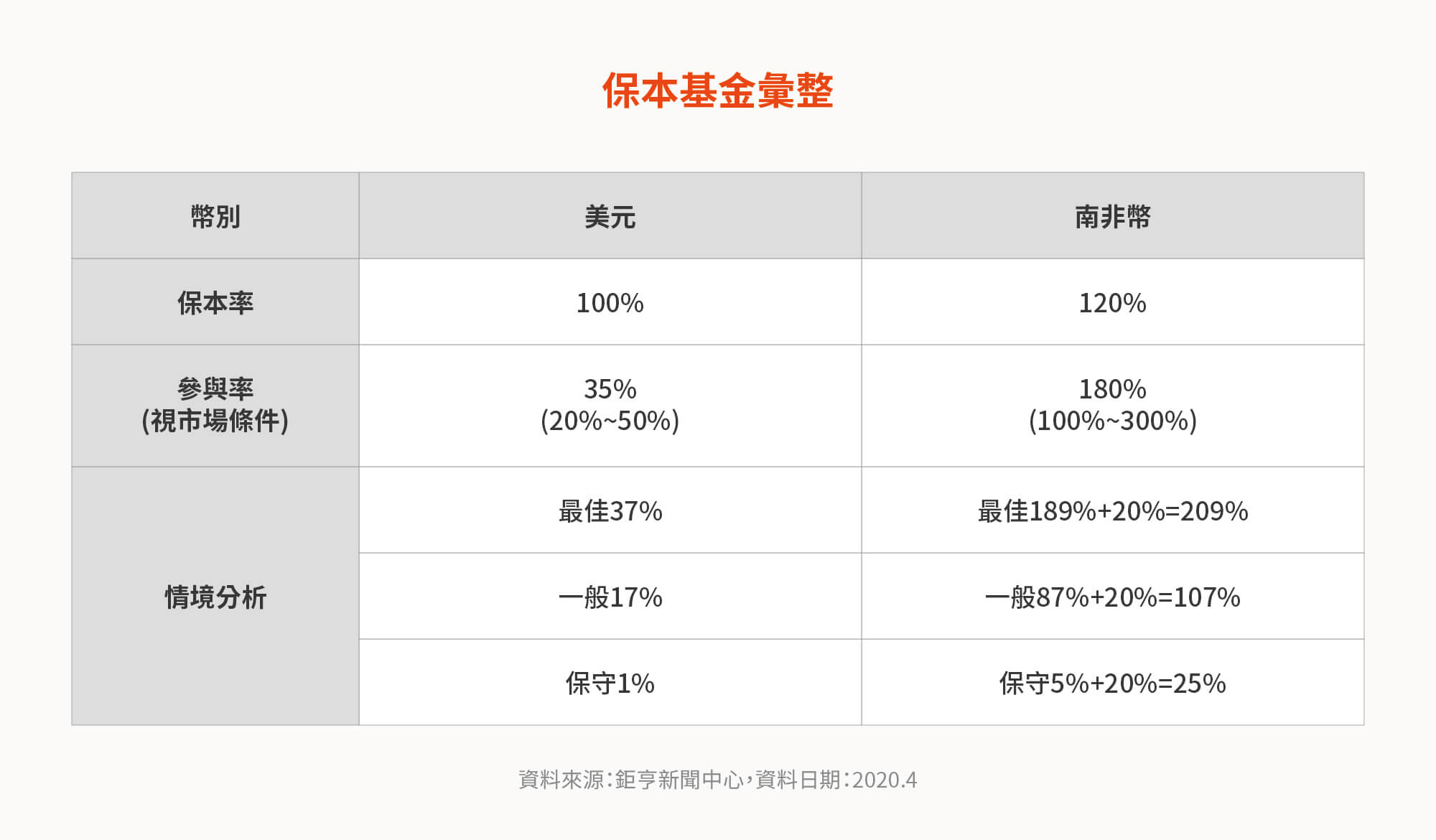

以美元35%、南非幣180%的參與率試算,在不同情境之下,兩檔子基金的累積報酬。根據回測結果,即使遇到市況不佳的環境,兩檔子基金仍能繳出正報酬的增益,最保守的情境下,美元保本基金及南非幣保本基金分別有1%及5%的累積報酬,也就是說,除了保本之外,就算面對今年3月最差的投資環境,兩檔子基金還有機會獲利。

平均來說(一般情境),美元及南非幣保本基金分別有17%、87%的累積報酬;若遇到市場大好的情況(最佳情境),增益則有機會再上漲,美元及南非幣保本基金累積報酬分別可達37%、189%。由此顯示,長期而言,瀚亞2026收益優化傘型基金具有資產保護效果,更擁有獲利想像空間。尤其以目前時間點來看,進場布局的點位相對低,後續收益空間也會相對較高。

瀚亞2026收益優化傘型基金有美元及南非幣兩種選擇,投資人可以根據自身需求、風險屬性及資產配置進行選擇。偏好穩健的定存族,不妨考慮美元保本基金,不失為零利率環境下的新選擇;而南非幣保本基金,則因為擁有利率高、匯率波動大之特性,較適合本身擁有南非幣或是積極型投資人。