長期以來,債券型基金深受國人喜愛,其中高收益債券基金高報酬特性讓不少人趨之若鶩,但其所伴隨的高波動度,也不能不慎。事實上,保守型債券基金中,也能找到報酬表現媲美高收債,但又能有效控制波動度的商品, M&G 收益優化基金就是一例。它是目前市場上少見績效能夠打敗高收益債基金的保守型基金,且自成立以來,沒有連續兩年下跌的紀錄,12年單利平均報酬可達7.4%,報酬表現比高收債高出4成。

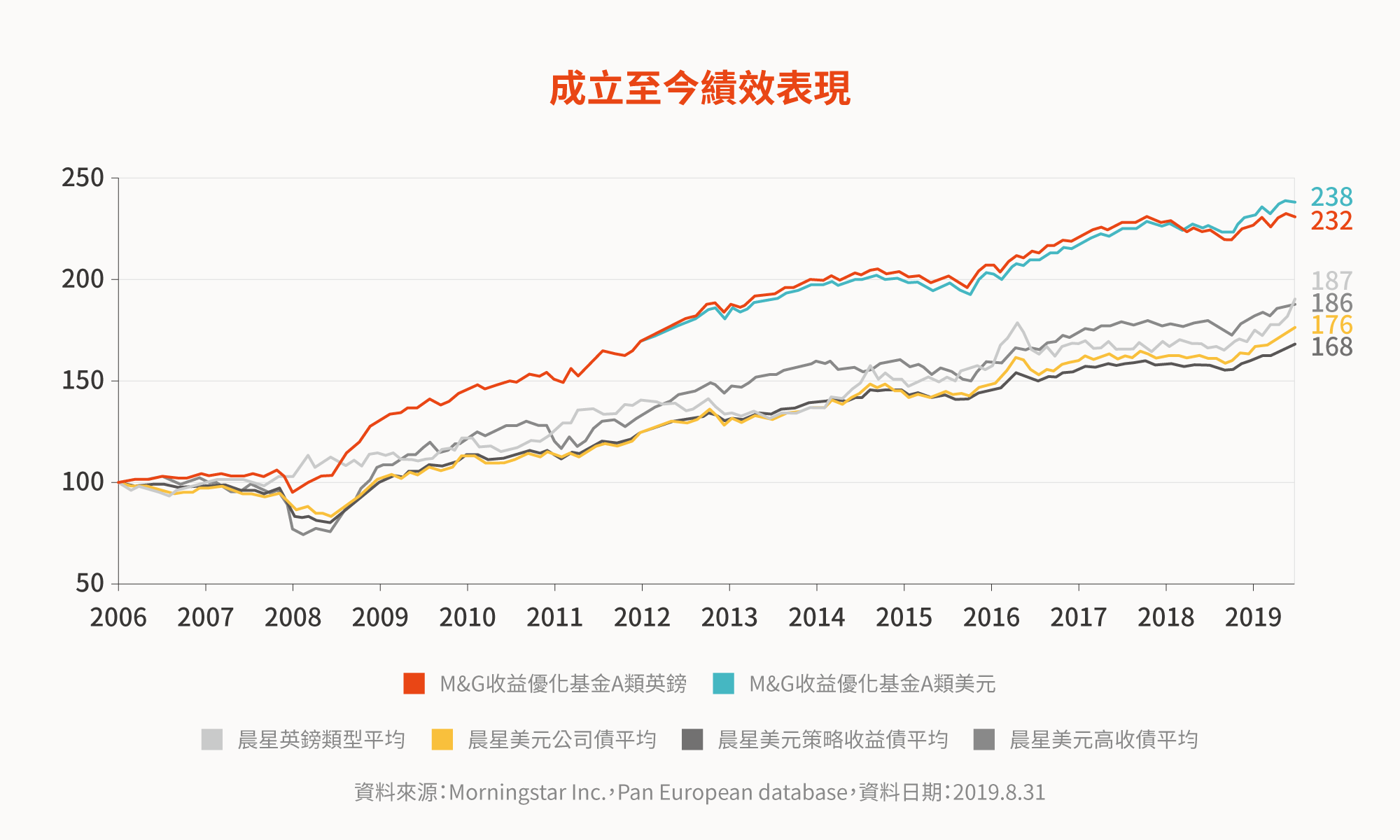

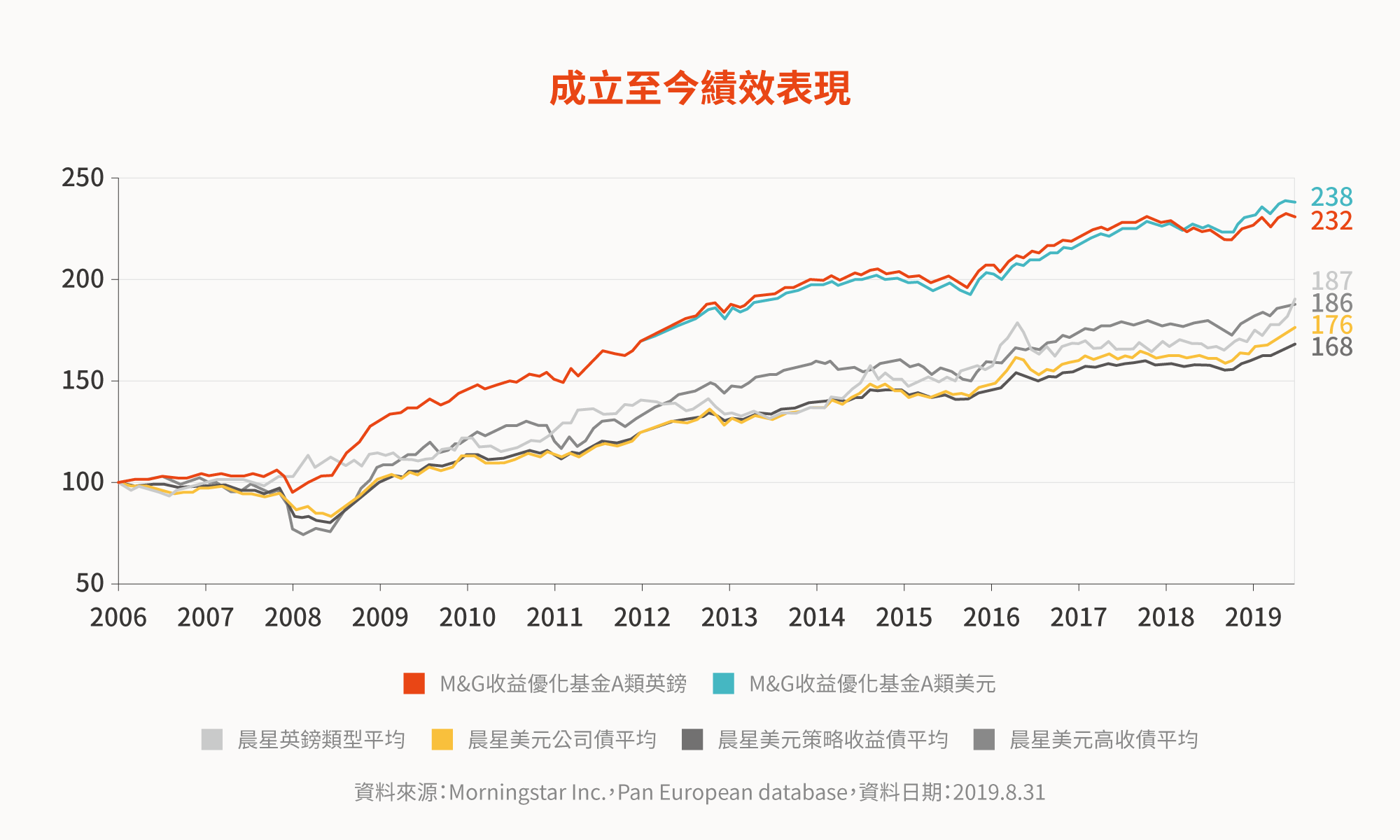

M&G收益優化基金成立於2006年,成立以來經歷過金融海嘯、歐債危機、中美貿易戰等變數,但都能泰然度過。能有如此出色表現,在於該檔基金投資範圍廣,涵蓋政府債/主權債、投資級公司債、高收益債、新興市場債等多種固定收益券種,以及部分股票。當然,最重要的是投資團隊的操盤功力,該檔基金經理人Richard Woolnough大有來頭,他具有34年固定收益市場投資經驗,堪稱是英國債券天王,與美國債券天王葛洛斯齊名,選債、選股功夫了解,操作更是到位,才能讓M&G收益優化基金達到抗跌追漲效果,創造超額報酬。該檔基金近3年總報酬為15.14%,領先同類型平均一倍以上。

M&G收益優化基金最具特色的優勢在於下檔風險控制,舉例來說,2008年金融海嘯來臨之前,當時正逢股票狂漲之際,經理人卻是提前加碼公債部位及拉高債券存續期間,這使得基金僅當年度僅下跌3.35%,遠低於其他債券基金;此外2011年則是不畏懼歐債危機,逢低買進高收益債;2013年美國QE退場,市場憂慮股市空頭將至之際,則反向拉高股票部位。諸如此類因應市場,進行靈活資產配置的操作手法,讓該檔基金經歷眾多黑天鵝事件,均能化險為夷,並創造出長期好績效,榮獲晨星5顆星評等。

M&G收益優化基金以投資等級債為主,佔9成左右,並根據市場變化,動態調整債券存續期間。例如2008年金融海嘯,預期聯準會未來可能會降息,將存續期間拉高到8年;又如目前市場波動風險增加,以2年左右的存續期間為主。藉由這些動態操作,達到穩健收益及避險效果。因此,該檔基金近5年平均波動度為3.5%,僅有高收益債的6成左右,亦比美元公司債指數的3.91%為低,趨近於公債,可說是相當穩健。

M&G收益優化基金並沒有明定的資產配置比例,因此不管是公債、投資等級公司債、高收益債,經理人均可0~100%彈性配置,甚至遇到債市行情走空之際,亦可增持股市部位。也因具有高度彈性配置的特性,該檔基金藉由掌握各資產輪動機會,不僅抗跌,回復速度也快。例如2008年金融海嘯,M&G收益優化基金僅下跌3.35%,隔年即大漲34.2%,兩年下來,累積報酬率高達29.07%;反觀高收益債績效,2009年雖然大漲48.45%,但是2008年也大跌26.88%,兩年累積報酬率僅8.55%。

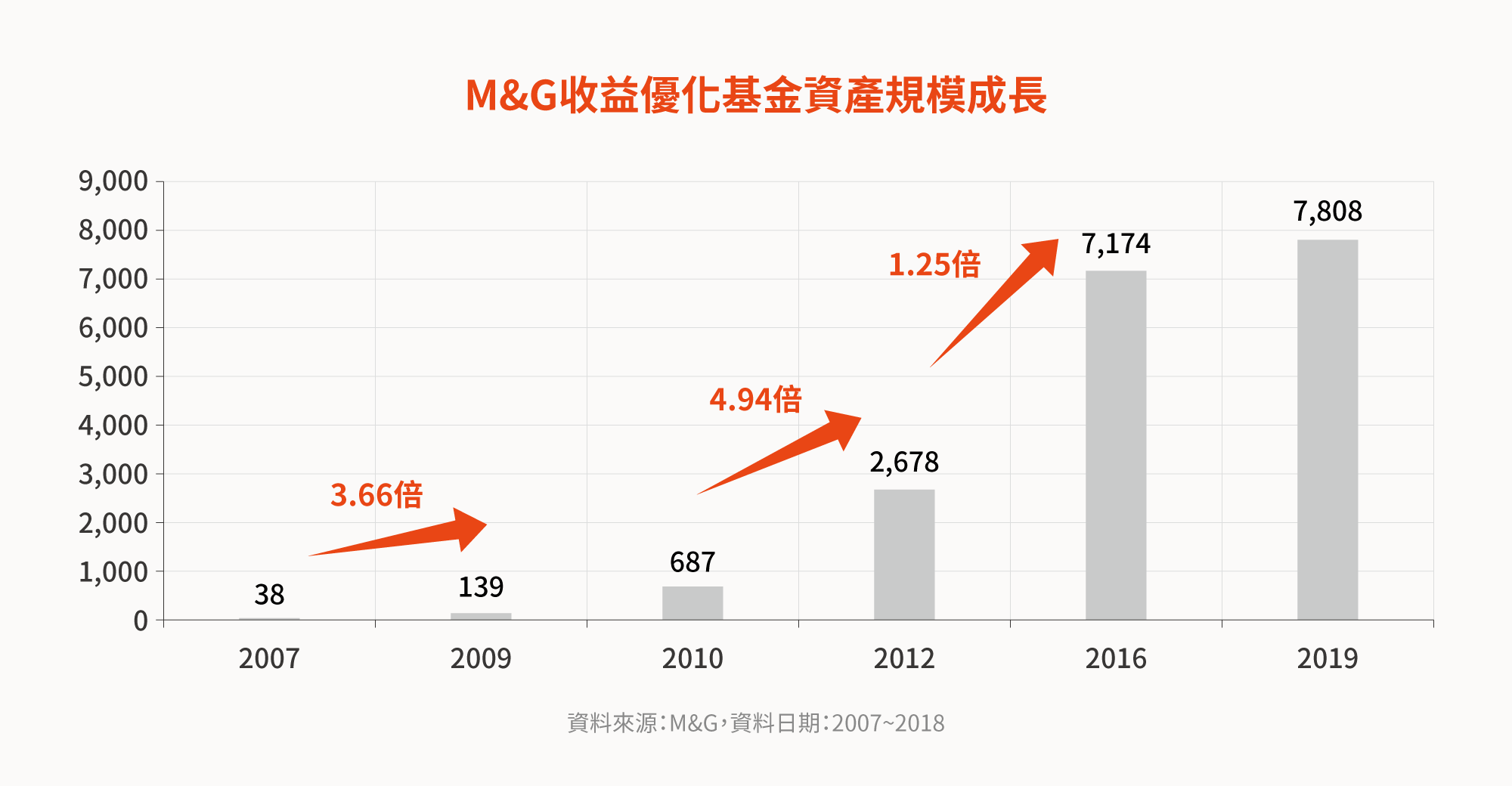

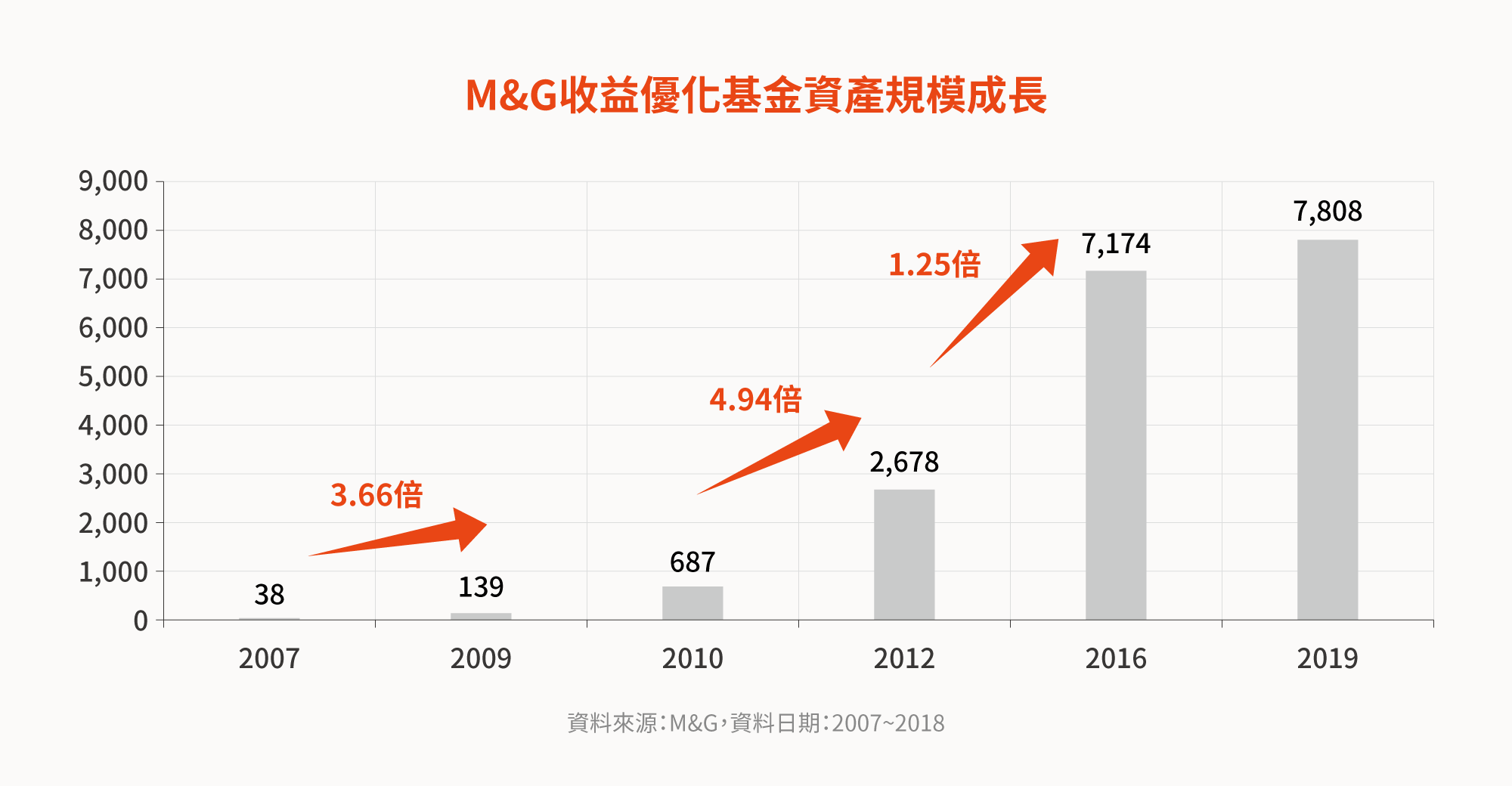

目前台灣基金高達3000多檔,但是根據投信投顧公會統計,目前境內核備可銷售的基金,規模要超過200億美金可不容易,截至目前為止僅有5檔左右,M&G 收益優化基金是其中一檔。它從2007年38 億台幣成長至2019年7,808億台幣規模,成長205倍以上。

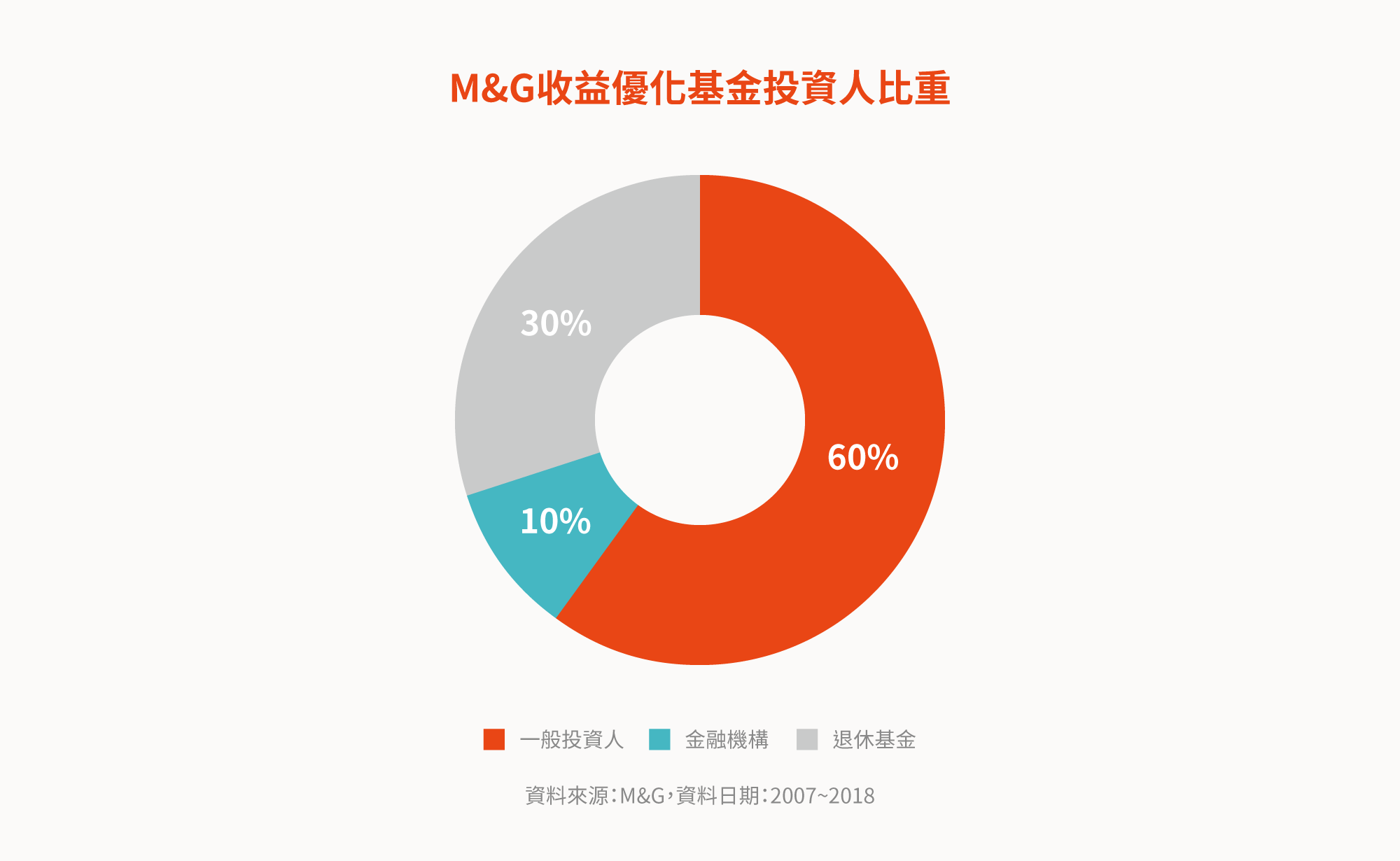

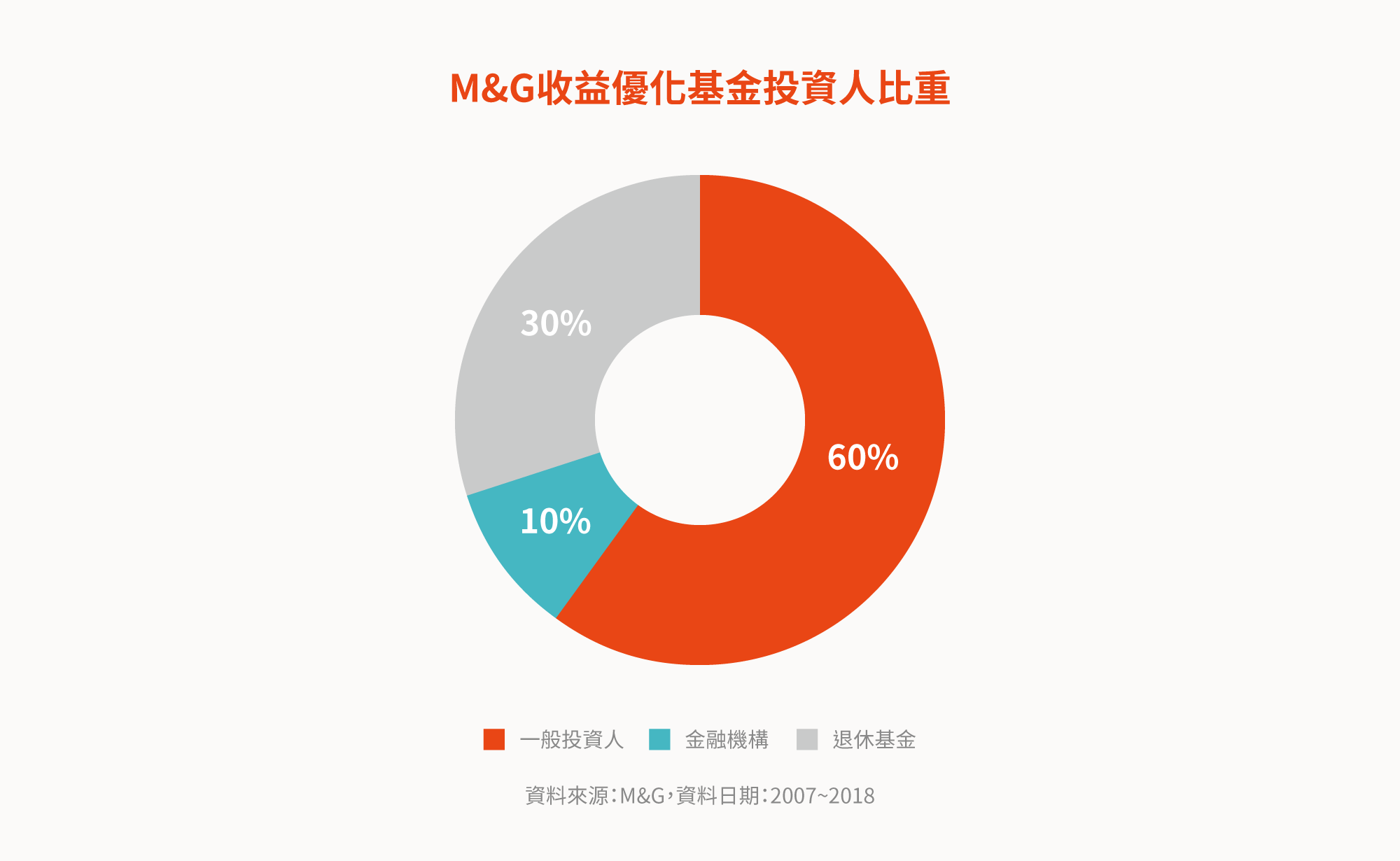

能有如此驚人成長,當然是績效會說話,該檔基金自成立以來歷經2008金融海嘯、2011歐債危機、2016英國脫歐等重大事件,績效穩健成長,才能獲得投資人持續青睞,包括金融機構、退休基金等大型法人,將M&G 收益優化基金列為核心資產。

除了績效之外,M&G招牌響亮,也是該檔基金獲得市場青睞原因之一。M&G投資管理公司是英國第一家資產管理公司,超過百年歷史,總資產規模逾4,000億美元,涵蓋固定收益、證券、房地產、多重資產與基礎設施,其中固定收益領域專家就有289位,分析師平均有13年產業經驗,才能成為許多機構法人信任的品牌。

總結來說,M&G收益優化具備歷年績效高,收益表現超越高收益債;基金規模大,超過200億美元;操作策略穩,無連續兩年下跌紀錄等「高、大、穩」三大特點。再加上研究團團操作策略靈活,讓該檔基金波動度低於投資等級債可是卻享有高收益債的報酬,適合作為投資人長期投資核心資產配置。