今年黃金出現劇烈波動,2月俄烏戰爭爆發後,資金湧入黃金避險,推升金價攻破2,000美元大關。隨著Fed 3月啟動升息循環,金價一路下滑,7月黃金現貨價一度跌至1,680美元關鍵支撐價位,創下2021年4月以來新低水準。

金價自今年高點滑落,跌幅已逾15%,未來是否仍會續跌?基本上,影響黃金走勢的因素眾多,包括通膨、利率、美元、經濟數據、市場情緒、供需情況、地緣政治等等,其中,美元、利率、通膨及供需是常用的觀察指標。

由於Fed官員近期持續放鷹,加上美國8月非農就業報告、製造業採購經理人指數(PMI)報佳音,為Fed提供了更多升息空間,受此提振,美元指數升破110大關,刷新20年來新高紀錄;10年期美債殖利率一度飆至3.353%,為6月以來最高;30年期殖利率9月6日也攀升至3.5%,觸及8年來最高。

美元、利率與黃金走勢多呈現反向關係,當市場預期Fed升息、美元走強,金價多會下跌;反之,降息或美元走弱,則有助於黃金表現。因此,在美元、美債殖利率雙雙走強之下,削弱了黃金吸引力,Sevens Report研究公司分析師團隊認為,美元及實質利率雙雙攀高,預估目前1,680美元支撐價位,很快就會消失。

也因Fed與高通膨的戰爭遠未結束,部分投行態度轉彎,下調了金價預期,高盛最新預測是每盎司1,850/1,950/1,950美元(原為每盎司2,100/2,300/2,500美元);瑞銀原預測今年9月底、12月底金價分別為每盎司1,800、1,700美元,如今降至每盎司1,600美元。

此外,黃金向來被視為是抗通膨的工具,通膨升溫往往會推升金價。雖然新冠肺炎、俄烏戰爭之初,金價一度反映避險情緒而上漲,但隨著升息循環啟動,即使高通膨威脅,金價卻是不漲反跌,顯然這場多方角力戰中,強勢美元及鷹派升息節奏對於黃金的影響力,遠勝過通膨。因此,短期而言,黃金仍有下行空間,唯有升息步調放緩、美元回落,黃金可望獲得喘息機會。瑞銀認為,明(2023)年金價才有可能回升。

除了利率、美元、通膨,黃金的開採量亦是影響金價不容忽視的因子。然而,多數人多只考慮需求面因素,較少想到供應面造成的影響。芝商所執行董事及資深經濟學家Erik Norland認為,雖然利率、美元等需求面因素是決定短期金價的重要因素,但長期而言,礦物開採量有機會成為左右價格的主因。

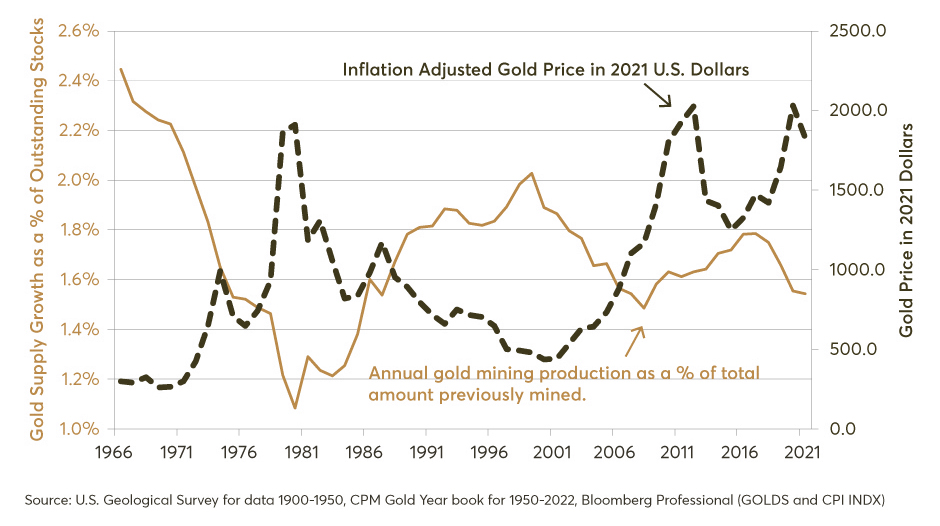

觀察過去歷史經驗,Erik Norland發現,黃金總供應量的年度成長率及2021年黃金實質價格(美元計價),明顯有著強烈的反向關係。也就是說,開採量減少,金價上揚;開採量增加,金價下跌。

舉例來說,1998~2009年,黃金開採量縮減,總供應量成長率由2.1%降至1.5%,金價由每盎司280美元漲至近2000美元;2009~2016年,黃金開採量成長,總供應量年度成長率由1.5%升至1.8%,金價由每盎司將近2000美元崩跌至不到1300美元(見下圖)。Erik Norland分析,2016到2021年,黃金開採量減少了7%,這可能是近年黃金價格得以保持水準的部分原因。

只要金價遠超過黃金生產成本,貴金屬開採仍是有利可圖的生意。Erik Norland指出,Metals Focus《2022年黃金焦點》(Gold Focus 2022)估計,生產黃金的現金成本為每金衡盎司768美元,總維持成本為每金衡盎司1,068美元。這表示全球金礦開採商的利潤率平均超過60%,營業利潤率則遠超125%。

總結來說,Erik Norland認為,黃金產量可能在多年內仍不會出現強勁反彈,畢竟要開始從新礦場開採礦物,並非是一蹴可幾的事。

黃金是交易非常活躍的大宗商品,不管是短期或是長期投資,均可為投資人提供潛在的交易機會。除了買賣實物黃金之外,黃金期貨也深受投資人青睞,因為黃金期貨用途廣泛,例如分散投資組合:提供金條、硬幣和礦業股票投資的替代方案;市場波動時,可以管理風險和把握更多交易機會:因為金價對政治和經濟事件反應迅速,而這些事件可帶來交易機會;甚至是可以對沖通膨風險,或用作貨幣。

黃金期貨商品中,芝商所的黃金期貨合約(GC)是全球黃金定價指標之一,流動性充裕,每日平均交易量接近2700萬盎司;且近24小時電子交易,當發生影響金價的全球新聞和事件,更能方便管理部位。

由於期貨合約與現貨市場密切相關,芝商所黃金期貨採取實物結算,得以減低滑點成本;同時,也能夠獲得更高的資本效率,因為在一個交易所參與金屬期貨交易,以較低成本控制更大的名義價值期貨合約,同時享有保證金優惠(保證金要求降低>80%)。

除了標準黃金期貨合約,芝商所還提供規模較小的微型黃金期貨合約(MGC),讓投資人擁有更多選擇,並彈性管理資金部位、執行更多元的投資策略。而且微型黃金期貨保證金只有標準黃金期貨的十分之一,是很容易入門的海外期貨商品。

舉例來說,目前微型黃金期貨原始保證金為715美元(約台幣2.1多萬元),若看空黃金,在1707.7賣出一口微型黃金期貨,再以1700買進平倉,在不考慮手續費等交易成本的情況之下,獲利為77美元【(1707.7-1700)/0.1*1美元】。因此,微型黃金期貨低門檻,對於小資族是一大福音,小資金就能參與黃金市場投資。

| 黃金期貨 | 微型黃金期貨 | |

|---|---|---|

| 商品代碼 | GC | MGC |

| 合約規格 | 1點=100美元 | 1點=10美元 |

| 最小跳動點 | 0.1點 | 0.1點 |

| 最小跳動值 | 10美元 | 1美元 |

| 原始保證金 | 7,150美元 | 715美元 |

| 交易月份 | 2、4、6、8、12月 | 2、4、6、8、12月 |

| 交割方式 | 實物交割 | 實物交割 |

| 交易時間(台灣) | 夏令06:00~次日05:00 冬令07:00~次日06:00 |

|

以上資料僅供參考,以芝商所公告為準。

註:不同期貨商,保證金收費不同,可洽詢各期貨商,瞭解最新保證金要求。

想了解更多資訊,請搜尋 芝商所