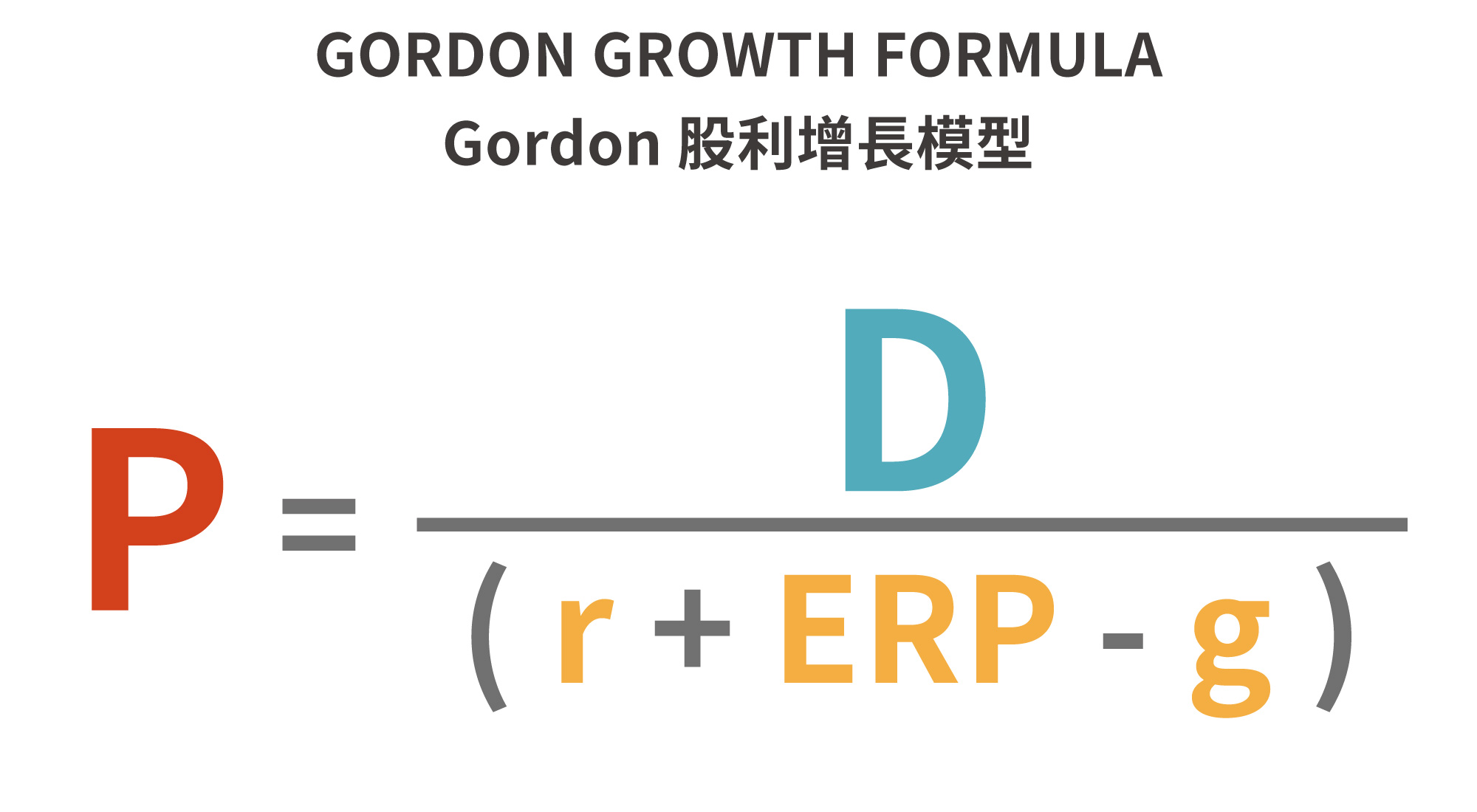

華爾街上普遍使用 Gordon 股利增長模型 (Gordon Dividend Growth Model) 作為股市的估值評價,Gordon 股利增長模型的概念,是將公司未來股息穩定增長來作為評價基礎,並對未來股息來折算現值,以形成股市的內含價值。

Gordon 股利增長模型公式為:P = D / (r + ERP - g),其中,P = 股價、D = 未來 12 個月期預期每股股利、g = 股利成長率、r = 無風險利率、ERP = 股市風險溢價。

Gordon 股利增長模型假設 ERP 是短期不變的定數,那麼 10 年期美債殖利率作為無風險利率的掛鉤,故無風險利率 r 的上行,就需要預期股利增長率 g 上行來作對沖,意即為,股價需要靠預期獲利大幅增長或者預期股利增長率 g 上修,來對沖估值下滑。

簡而言之,如果 g 的變動大於 r,則推升股價;反之,若 r 的變動大於 g,則股價有壓力。

故從 Gordon 增長模型上可以得到一個結論:在低利率的環境裡,股市本益比通常會偏高、而利率走揚的環境裡,股市估值即有下滑之壓力。

近期美債價格高速下跌、殖利率走升,是成為引發科技股巨震的重要原因,故理解美債殖利率的上行何時稍歇,即可能找尋到科技股本波估值修正的合理區間。

藍:10年期美債價格走勢圖 橘:micro e-mini Nasdaq 100 期貨走勢圖 圖片:芝商所CME Group

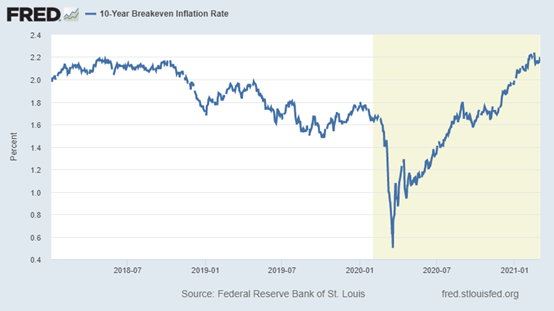

美債殖利率走升的背景,主要是因為白宮 1.9 兆美元新財政刺激推出比預期速度加快,以及美國新冠疫苗接種正在加速,皆拉升市場預期美國經濟增長加快、通膨預期,而通膨的上升將大幅侵蝕債息,因此使得美債價格大跌、殖利率走高,故觀察美債殖利率走向的核心,即是觀察通膨預期之變動。

彰顯市場通膨預期的 10 年期美債平衡通膨率 (10-Year Breakeven Inflation Rate) 2 月中旬一度攀升至 2.21%,創下自 2014 年 8 月來新高,大幅高於聯準會 (Fed) 於 2020 年底釋出針對 2021 年美國核心 PCE 中位數之預測 1.8%、並逼近上緣預測的 2.4%。

10 年期美債平衡通膨率 圖片來源:Fred

以 Fed 的 2021 年 PCE 上緣預測做觀察,目前 10 年期美債平衡通膨率僅差距上緣 0.2 個百分點,若以 Fed 作為基準,那麼通膨預期於年內的上升空間,可能已經大幅收窄,美債殖利率走升的潛在動能是正在減弱。

再從近期一些 Fed 2021 年票委發言來看,部分票委預估 2021 年通膨率將落在 2.5% 水平附近,那麼以 Fed 的基準來看,事實上目前的通膨預期距離 Fed 官員預估也已不遠,故若通膨預期的上檔空間有限,相信對於債市回補通膨貼水的力道,也可望出現舒緩。

以歷史經驗來看,股市因為「估值重訂價」而出現修正的現象,大多是短期市況,而在目前股、債齊跌後,現在市場可謂是滿手現金,相信市場資金在美債殖利率升勢稍緩後,將會優先回補基本面最強勁的 Nasdaq 100 成份股,這將帶動 Nasdaq 100 指數走強,而芝商所的微型 Nasdaq 100 期貨,即是能夠使用小額資金即能參與市場的優良工具。

micro e-mini Nasdaq 100 期貨走勢圖 圖片來源:芝商所CME Group

Nasdaq 目前基本面強勁勇冠所有類股,據 FactSet 數據顯示,市場預期 1Q21 那斯達克每股盈餘 (EPS) 將大幅反彈 45%,遠勝 S&P 500 1Q21 預期反彈 36%。

當前美國經濟復甦趨勢並未改變,企業的基本面也並未轉差,後續拜登的 1.9 兆美元新財政刺激還可能上路,都可望延續 Nasdaq 100 成份股的獲利持續揚升。

短期來看,10 年期美債殖利率的高速走揚,使得 Nasdaq 100 指數出現修正賣壓,但這屬於健康式的修正,因當前科技股的基本面表現並不差勁,事實上科技股基本面可謂是所有類股中表現最為強勁,故也最具有「擴大庫藏」的潛在可能。

拜登政府推出 1.9 兆美元新財政刺激,相信 Nasdaq 100 成份股獲利與自由現金流,也將繼續伴隨美國經濟同步走高,而企業手上現金盈餘增多,也將令企業「擴大庫藏股」意願也會大幅提升,進而對沖掉無風險利率的走揚壓力。

想了解更多資訊,請搜尋 芝商所