全球通膨爆表,德國消費者物價指數(CPI)飆至半世紀來最高水準,美國、英國、法國、西班牙等國也不惶多讓,CPI亦創下30年~40年以來新高,也因此,全球央行開始加速升息腳步及力道,期望藉此抑制日益飆漲的通膨怪獸。

以美國為例,聯準會(Fed)自今年3月至7月,短短5個月已經升息4次,升息力度從1碼、2碼,調升至3碼;加拿大更於7月一口氣升息4碼,為24年來最大升幅;就連升息動作較其他央行緩慢的歐洲央行,也於7月終結負利率,意外升息2碼,為10多年來首次升息。倘若未來通膨持續飆高,不排除各國央行後續將加大升息幅度或速度。

此外,由於美國已經陷入技術性經濟衰退,市場因而揣測Fed明年(2023)恐將反手降息;不過,近期Fed眾多官員再度發表鷹派談話,矢言力抗通膨,對於市場降息預期,潑了一盆冷水。明尼亞波利斯聯邦儲備銀行總裁卡什卡利(Neel Kashkari)甚至表明,Fed不太可能於明年轉為降息。

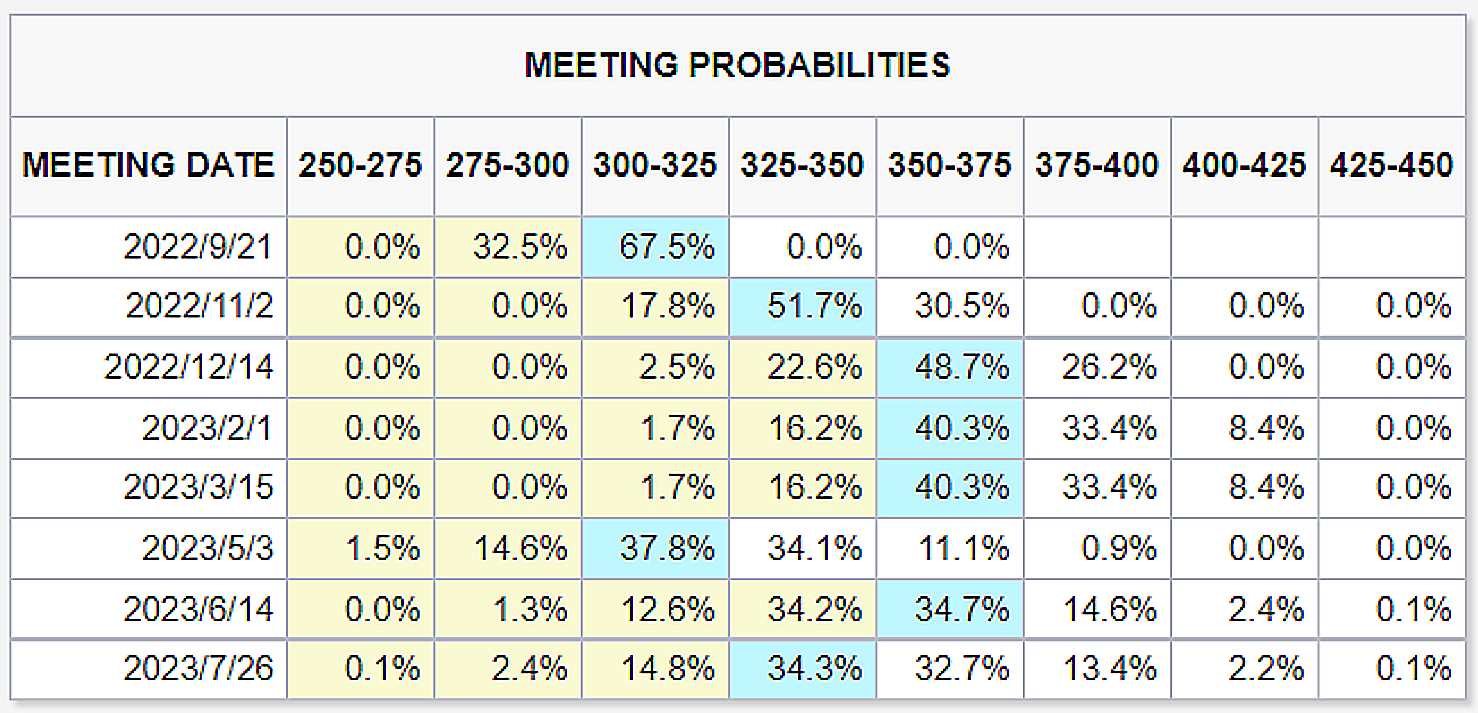

目前Fed下次利率決議宣布時間為美東9月21日,在Fed官員們陸續放鷹之下,市場對Fed於9月升息3碼的預期略有上升。根據芝商所(CME)利率觀察工具(FedWatch Tool)截至8月9日資料顯示,預測9月升息3碼的機率為67.5%,升息2碼的機率為32.5%。值得注意的是,FedWatch Tool顯示的資料是動態的,會按照市場最新動向隨時更新聯準會升息的機率。

資料來源:芝商所

無論何時升息、降息,展望未來,利率風向仍將是市場熱議話題,亦是左右投資趨勢重要的因子,故投資人必須隨時留意利率走勢,靈活調整投資組合,並且適時透過期貨商品規避風險。

利率走勢中,美國公債殖利率是很重要的觀察指標!因為美國公債是全球流動性最強的債券市場,也是最安全的投資標的,因此,美國公債殖利率有「無風險利率」之稱,許多全球利率都與美國公債的到期利率掛鉤,如房貸等多種消費者利率皆包含在內。

美國公債中,10年期殖利率走勢尤為重要,它可以衡量長期利率變化,又不容易受到短期市場波動影響。因此,美國10年期公債殖利率常用於觀察美國景氣前景與通膨狀況,更是全球資產定價之錨。

此外,市場也常將「美國公債殖利率曲線倒掛」視為經濟衰退的警訊。正常而言,長債利率會高於短債利率,兩者利差(長債-短債)為正值;一旦長債利率低於短債利率,利差轉為負值,出現了殖利率曲線倒掛現象,顯示投資者人對於經濟衰退憂慮加劇,傾向購買長債以規避風險,而推高債券價格,造成長債利率低於短債利率的現象。

其中,最受到關注的是2年期與10年期的殖利率曲線倒掛,2年期美債殖利率,今年7月13日大幅上升至3.138%,一度比10年期高出24基點,是20多年以來最嚴重的程度,擴大了市場擔憂經濟衰退疑慮。

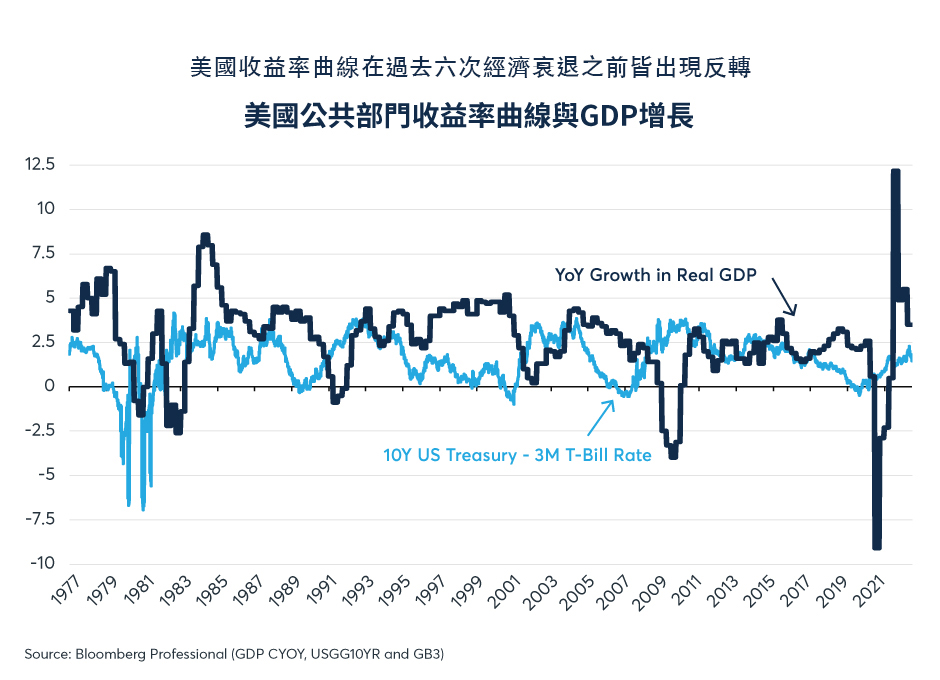

不過,由於3個月期公債殖利率更能單純反映Fed利率政策變化,因此,不少市場觀察家認為,3個月及10年期公債殖利率關係更為重要。芝商所(CME)執行董事及資深經濟學家Erik Norland分析指出,歷史經驗顯示,美國過去6次經濟衰退前,美國公債殖利率曲線都會反轉現象(3個月利率>10年期利率)。

今年已數次出現2年期/10年期殖利率倒掛現象,但仍未出現3個月/10年期利率完全反轉的現象。Erik Norland認為,殖利率曲線反轉有可能很快成真,尤其若Fed繼續採取激進升息措施,反轉機會就更大。不過,即使Fed升息幅度真的高到足以反轉殖利率曲線,也不代表近期會出現經濟衰退。

觀察近20年(1999~2019)來數據,Erik Norland分析,殖利率曲線與大約一年半到兩年後的經濟成長率的相關性最高。因此,若2022年底殖利率曲線確實反轉了,這可能表示要到2024年底才較有機會出現經濟衰退。再者,也曾有過殖利率曲線暫時反轉,但之後並未出現實際衰退的情況。因此,曲線可能要維持反轉好幾個月,經濟衰退的風險才會開始增加。

由於經濟已現衰退警訊,Fed是否會因此放緩升息速度,備受各界注目。目前美國聯邦基金利率的目標區間已提高至2.25%至2.50%,金融市場預測,此次升息循環終點可能落在3.75%~4.0%,顯示利率仍有上揚空間,也會推升公債殖利率再攀高。

面對高通膨,全球消費者對經濟感到擔憂,Erik Norland認為,決策者眼下面臨的挑戰,就在於讓經濟降溫,實現軟著陸,但又不會過度打壓經濟導致發生衰退。

長期以來,只有證券商與大型商業機構才能將美國公債殖利率的變化做為交易標的。不過,芝商所針對一般投資人已推出微型2年期、5年期、10年期及30年期美債殖利率期貨,其中,最具指標意義的微型10年期美債殖利率期貨已在台灣掛牌,國人可以藉此輕鬆參與利率期貨市場交易。

優點有三,首先是合約規格小,進入門檻低:微型美債殖利率期貨雖是小規模合約,但仍具備與標準期貨合約(美債期貨)相同的資本效益、靈活性及多樣化潛力,而且只要支付少少的保證金,就能進入利率期貨市場參與交易。

二是直接掛鉤美債殖利率,靈活度高:交易基準為殖利率,直接參考最新發行的美國公債殖利率,而非債券價格。也因直接的合約設計將使交易更簡便,而且可以配合不同交易與風險管理策略,更能精準對沖美國公債發行風險。

三是現金結算更簡易:採用現金結算,過了債券到期日,持有者在市場上便不再持倉,交易更為方便,也可以排除交割風險。

| 微型10年期美國公債殖利率期貨 | 10年期美國公債期貨 | |

|---|---|---|

| 交易所 | CME | |

| 商品代碼 | 10Y | ZN |

| 交易基準 | 公債殖利率 | 公債價格 |

| 合約規格 | 1,000美元X指數點 | 100,000美元 |

| 最小跳動值 | 0.001點=1美元 | 0.5/32點(1/64點)=15.625美元 |

| 原始保證金(註) | 264美元 | 1,980美元 |

| 維持保證金 | 240美元 | 1800美元 |

| 交割方式 | 現金結算 | 實物交割 |

| 可交易月份 | 2個連續月 | 3個季月 |

| 台灣交易時間 | 06:00-次日05:00 | |

上述最新資料依芝商所公告為準。

註:不同期貨商,保證金收費不同,可洽詢各期貨商,瞭解最新保證金要求。

面對景氣衰退疑慮逐漸增溫,Fed該繼續升息,還是堅持收緊貨幣政策來壓抑通膨,成為一場拔河戰,也將牽動全球市場走向。尤其是10年期美債殖利率一有風追草動,股匯市表現便會立即受到影響。因此,投資人除了緊盯Fed利率政策及利率走勢,適時調整資產組合配置之外,亦可透過微型10年期美債殖利率期貨,規避公債發行風險或是尋求套利機會。

想了解更多資訊,請搜尋 芝商所