近期中美貿易戰加劇,為投資市場再度投下震撼彈,值此市場風險情緒上升、政策轉向時點難測之際,該怎麼布局,才能維持勝率?由於目前處於景氣循環末端,且美國降息聲浪起,根據過去經驗,降息前一年提前佈局投資級美債,勝率100%,平均報酬率近3成,而且投資級美債具有低波動、收益來源穩健的特性,將其納入投資組合,報酬更勝存股,還可強化資產耐震度,很適合存股族長期規劃退休金或儲存第一桶金。

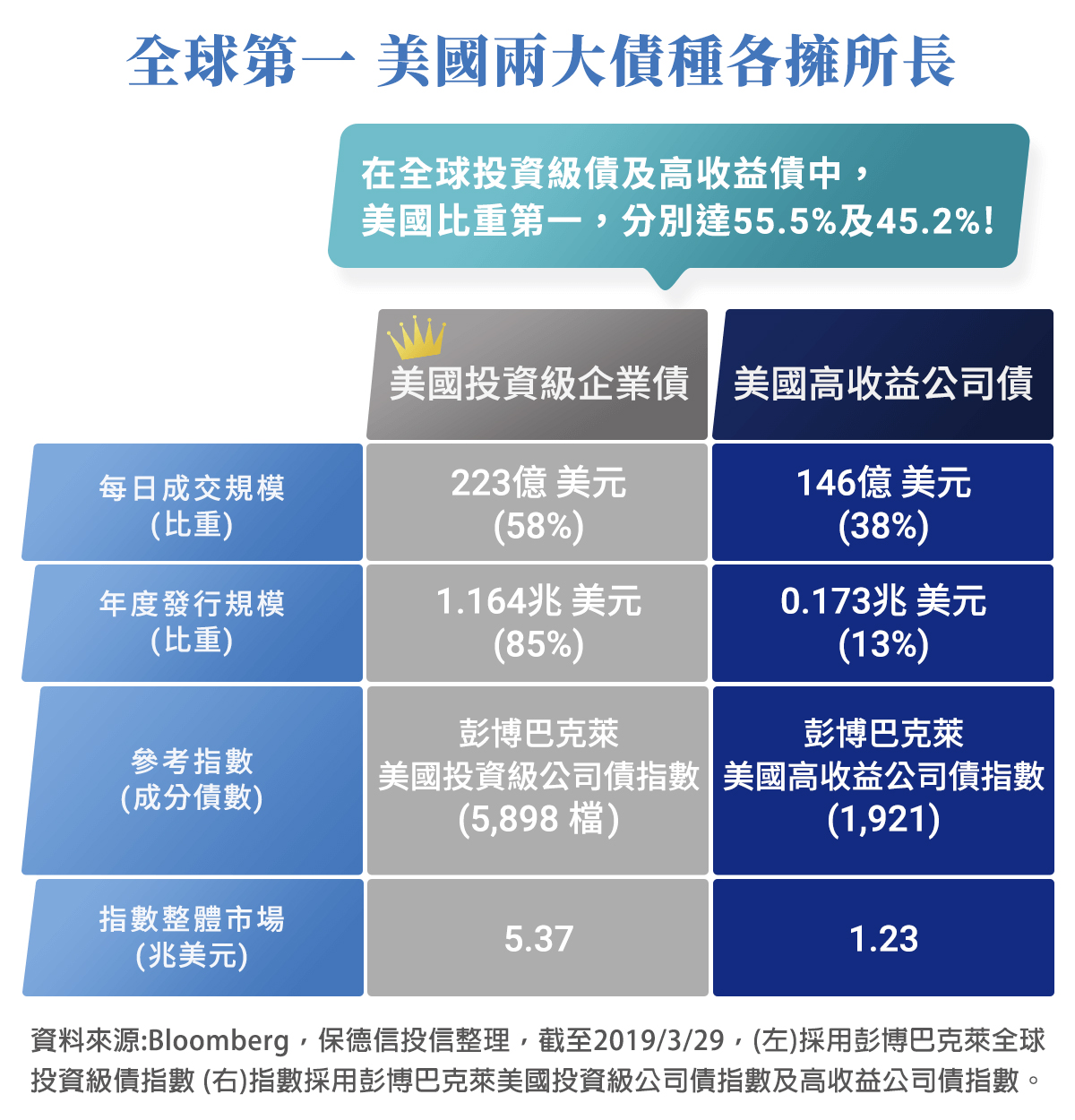

美國投資級債歷史悠久,市場結構完整,規模亦冠居全球,彭博巴克萊全球投資級債指數中,美國投資級債市值為5.37兆美元,市場占比高達55%,每年平均發行規模為1.16兆美元,日均成交規模則達223億美元。由於美國投資級債交易量大、流動性與安全性佳,表現及收益亦屬穩健,因而深受機構法人喜愛,各國央行、大型金融機構、保險公司等法人機構持有人佔90%,個別投資者僅約占10%。

美國投資級債被法人列為長期核心資產,保德信投信固定收益組基金經理人毛宗毅分析,主要是波動低及提供穩健現金流,不會因為市場變化太大,使得整體報酬率及價格與預期產生明顯落差,因此,很適合追求長期穩定收益的族群,希望擁有可預見的現金流及報酬,做為未來創業、教育金、退休金等理財規劃,以及房貸、車貸等債務償付之用。

就天時(全球景氣趨緩)、地利(美國企業穩健)、人和(美聯準會降息濃厚)來說,目前正是入手美國投資級債的好時機。毛宗毅指出,根據過去經驗,升息尾聲、降息開啟之際,進場布局美國投資等級債,平均勝率及獲利表現均佳。加上值此景氣循環末週期,市場波動度大,而美國投資級債具有低波動特性,且與其他風險性資產關聯性低,可以降低投資組合的波動度及風險性。更何況,今年景氣放緩且不確定因素仍存,建議風險性資產獲利了結後,將資金轉入較為穩健的美國投資等級債。

長期低利率環境使然,近年來台灣掀起了存股風潮,尋找高殖利率股票做為投資標的,但要找到配息穩定的標的並不容易,也未必都能夠快速填息,恐將產生資本利損,領了息收卻賠了本金,得不償失。反觀美國投資級債,長期年化報酬率及收益穩定度皆優於股票,足以媲美存股效果。

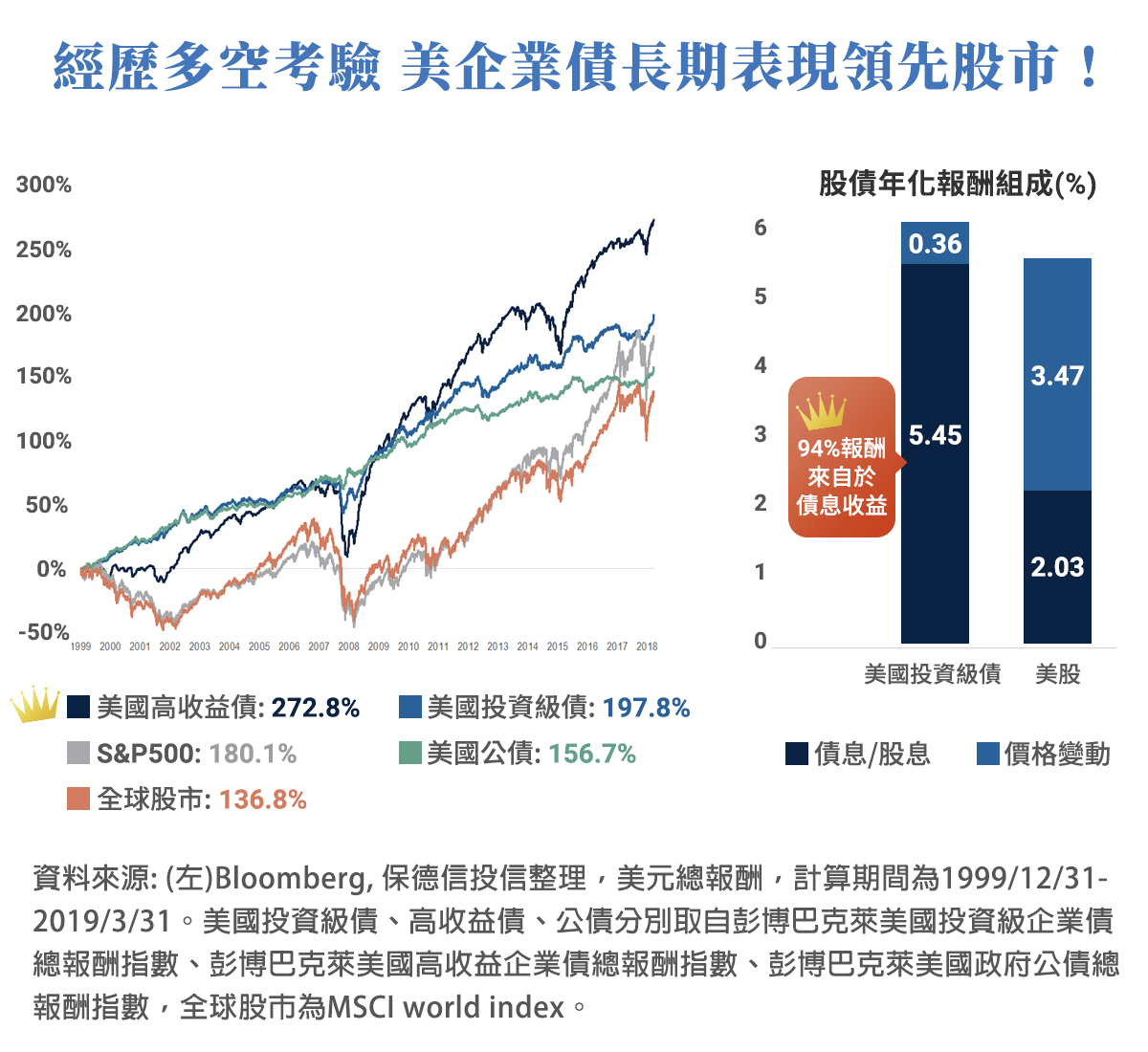

美國投資級債能夠歷經多空考驗,長線報酬驚人,比美股還好,根據Bloomberg資料顯示,過去20年,美國投資級債累積報酬率高達197.8%,打敗全球股市(136.7%)及美股(180.7%),雖然報酬率不如美國高收益債,風險卻比它低,美國投資級債波動度僅為5.3%,高收益債波動度卻高達9.2%。

對於存股控來說,源源不絕的穩定現金流是首要考量,就收益穩定度來看,過去20年,美國投資級債年化報酬為5.86%,高於美股(5.5%),報酬來源也比美股穩定。美國投資級債整體收益,債息貢獻度高達94%,資本利得僅佔6%;反觀美股整體收益,資本利得貢獻度高達60%,股息約佔4成,顯示美股收益容易受到股價漲跌影響,相較之下,美國投資級債的收益來源甚為穩定。此外存股控更希望「睡著也能賺錢」,美國投資等級債不管何時進場,都能擁有穩健收益,勝率超過85%,遭逢市場亂流也相對抗跌,無需憂心進場時機。

台灣漸趨高齡化,且所得替代率不高,許多人開始自籌退休金,這也是近幾年存股概念盛行之因,希望離開職場後,仍擁有穩定現金流,過上樂活人生。由於退休屬於長期規劃,目前台股股利率約為4.3%,而美國投資級債長期年化報酬率近6%,而且9成以上的收益來源為債息,相當穩健,可以滿足存股族固定的現金流需求,做為退休金或者人生階段性理財之用。